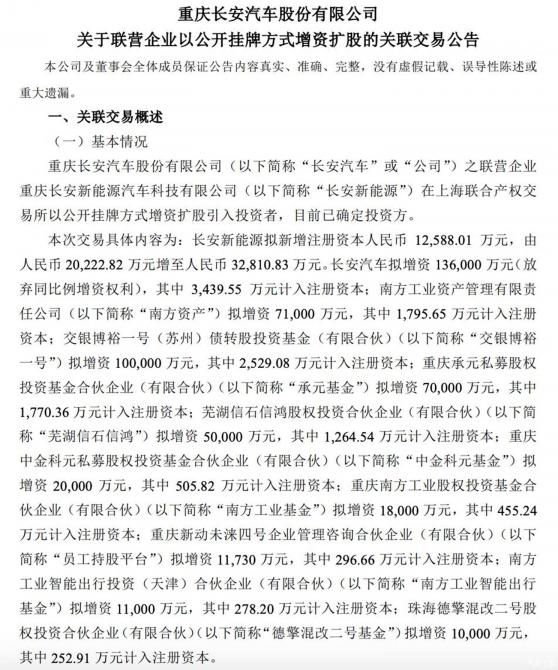

1月24日,重庆长安新能源汽车科技有限公司正式完成B轮融资。长安新能源此次增资扩股金额合计49.77亿元,投资方包括长安汽车、南方工业资产管理有限责任公司等13家企业和一个员工持股平台。与此同时,长安新能源拟新增注册资本1.26亿元,由2.02亿元增至3.28亿元。

此前公告显示,长安新能源以公开挂牌方式增资扩股引入投资者,投资方分别为长安汽车、南方资产、交银博裕一号、承元基金、芜湖信石信鸿、中金科元、南方工业基金员工持股平台、南方工业智能出行、德擎混改二号基金。

其中长安汽车拟增资13.6亿元(放弃同比例增资权利);南方资产拟增资7.1亿元;交银博裕一号拟增资10亿元;承元基金拟增资7亿元;芜湖信石信鸿拟增资5亿元;中金科元基金拟增资2亿元;南方工业基金拟增资1.8亿元;员工持股平台拟增资1.17亿元;南方工业智能出行基金拟增资1.1亿元;德擎混改二号基金拟增资1亿元。增资完成后,长安汽车持股比例由48.95%稀释到40.66%。

『A158将于3-4月发布,6-7月交付』

长安新能源成立于2018年5月,经营范围包括新能源汽车整车及汽车零部件的研发、生产、加工、销售和咨询服务等。根据2018年8月发布的公告,长安汽车将其与新能源业务相关的部分资产以及与其相关的部分业务、人员划转至当时仍是全资子公司的长安新能源。

事实上,早在2019年12月,长安汽车便披露了长安新能源增资扩股相关进展,共有4家战略投资者向上海联合产权交易所递交了投资意向登记材料,并缴纳保证金。到2020年1月,长安新能源正式完成工商登记变更,注册资本由9900万元增至2.02亿元,长安汽车的持股比例由100%稀释到48.95%,其余股份由4家战略投资者分别持有。

『长安新能源团队』

至此,长安新能源成为了长安汽车的联营公司。而根据彼时公告,2020年1月,长安新能源已收到4家战略投资者缴纳的增资款项合计14.2亿元,占全部交易价款的50%。这也意味着此次增资款项共计28.4亿元。此次增资后,长安新能源依然在推进融资事宜。2021年2月、4月,长安汽车电子采购平台相继发布了两则关于长安新能源B轮融资及IPO上市财务顾问、会计师事务所选聘的公告。而10月底,长安汽车再次披露长安新能源拟引入投资者进行增资,拟募集资金总额不超过50亿元。

对于增资扩股投资方的确定,长安汽车也表示,通过本轮增资扩股,有利于增强长安新能源发展能力,建立更加市场化的运营机制。同时通过本轮融资,实施了核心员工持股,有利于增强长安新能源发展活力,助力打造行业领先的数字电动汽车引领者。

产品方面,长安新能源现有车型共四款,分别为奔奔E-Star、CS55纯电版、CS15E-Pro和逸动EV460。乘联会发布的2021年1月~12月新能源厂商零售销量排行榜显示,长安汽车新能源车型销量为7.65万辆。