LFP材料再次迎来市场曙光,但整体竞争压力依然突出。

市场数据显示,LFP材料价格逐步走出低迷期,自2021年1月以来呈现阶梯式上涨趋势。

截至5月6日,国内动力型LFP材料主流报价4.8-5万元/吨,较1月份均价4万元/吨上涨20%-25%,储能型磷酸铁锂主流报价4.2-4.6元/吨,较1月份最低价涨幅超30%。

其中,原材料碳酸锂涨价是助推LFP材料涨价的直接原因。目前,电池级碳酸锂价格从去年低点3.8万元/吨上涨至9万元/吨,涨幅超过100%,综合价格处于8.5-9.2万元/吨。

除了原材料涨价之外,下游市场需求持续增长也为LFP材料价格上涨提供强力支撑。

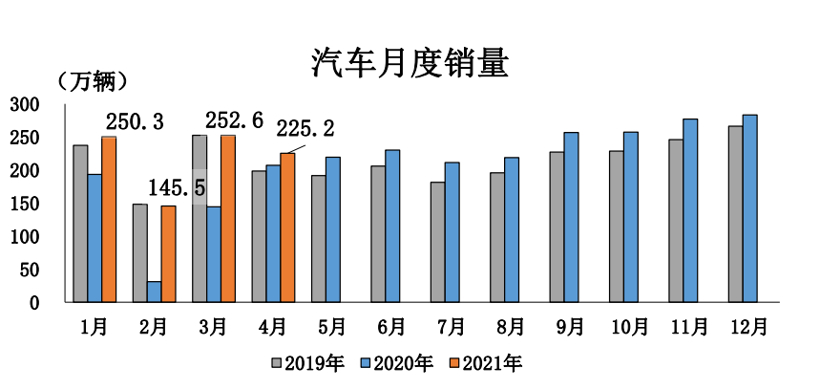

从市场层面来看,2021年国内第一季度新能源汽车市场延续去年第四季度高增长态势,电动汽车销量大幅提升带动动力电池装机同比大幅增长。其中LFP电池在乘用车领域的装机持续增长,导致LFP材料市场需求激增,进而助推LFP材料价格上涨。

GGII统计数据显示,2021年第一季度LFP材料市场占比近3成,出货量环比增幅超25%。

受此影响,多家LFP材料企业在一季度普遍满产排产,订单饱满,交付压力突出,从而实现营收净利同比大幅增长,扭亏为盈。

其中,德方纳米(300769)一季度营收5.1亿元,同比增长224%,归属于上市公司股东的净利润5069万元,同比增长679%,实现扭亏为盈;安达科技(830809)一季度营收1.9亿元,同比增长1099%,归属于上市公司股东的净利润231万元,同比增长108%。

此外,富临精工(300432)和湘潭电化(002125)也在一季度实现营收净利双增长,其全资子公司升华科技和参股公司湖南裕能的LFP材料出货量大幅增长也为其净利润增长产生积极作用。

为进一步满足市场需求,包括德方纳米、湖南裕能、湖北万润、北大先行、江西升华等LFP材料企业都在积极扩产。同时还有中核钛白、龙蟒佰利、安纳达、龙蟠科技等化工企业跨界布局,加入新一轮LFP材料扩产竞赛。

在下游市场需求增长带动下,LFP材料企业有望在2021年走出产品价格毛利持续下滑,增收不增利的发展困境。不过,总体来看,LFP材料企业在未来仍面临多重压力和挑战。

一方面,碳酸锂、磷酸铁等原材料持续涨价给LFP材料企业在降成本和原料采购方面产生较大压力,导致一批不具备原料资源和资金实力的中小LFP材料企业或将被加速淘汰出局。

另一方面,新一轮产能扩充将进一步加剧LFP材料领域的市场竞争,一旦后期下游LFP电池市场需求不及预期或需求放缓,或将加剧产能过剩,行业再次陷于低质价格战竞争,LFP材料的市场竞争环境或将再次恶化。

此外,尽管当前国内LFP材料市场企业数量众多,但整体市场集中度较低,为获取更多订单,LFP材料企业在与下游头部电池企业在价格谈判方面处于弱势地位,进而影响企业的盈利情况。

价格毛利双降LFP材料企业负重前行

尽管LFP材料出货量在2020年出现明显增长,但LFP材料企业的发展情况依然不乐观。

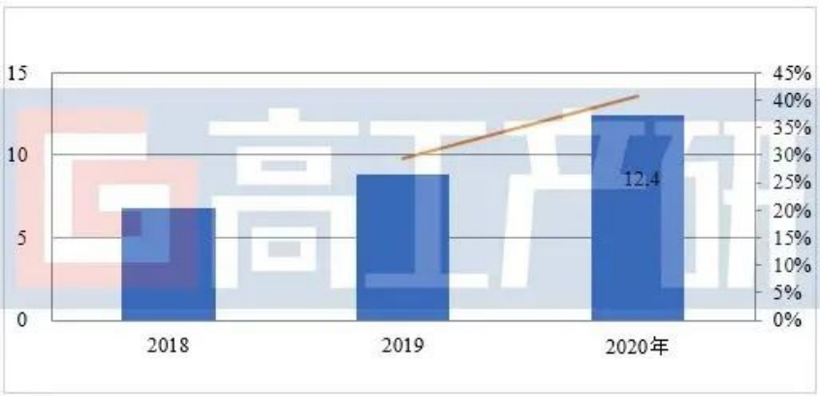

高工产研锂电研究所(GGII)数据调研显示,2020年中国LFP材料出货量大幅增长,出货12.4万吨,同比增长41%,市场规模约45亿元。

2018-2020年中国LFP材料出货量(万吨)

数据来源:高工产研锂电研究所(GGII),2021年1月

LFP材料出货量增长的原因有:1、受比亚迪汉、铁锂版model 3以及宏光mini EV等车型销量带动,2020年国内LFP动力电池市场占比同比增长8%,拉动LFP材料出货增长;

2、小动力(含共享电单车、换电柜)、基站储能、低速车、电动叉车、重卡、工程机械以及船舶等细分市场的锂电池出货量均有不同程度增长,进而带动LFP材料出货提升。

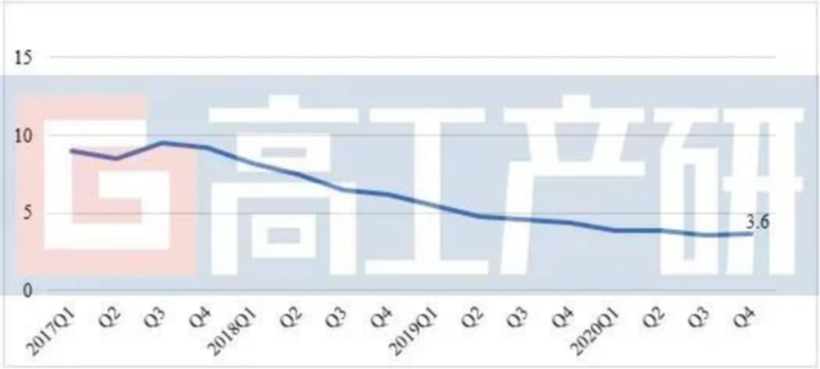

2017-2020年动力型LFP材料格走势(万元/吨)

数据来源:高工产研锂电研究所(GGII)整理,2021年1月

数据来源:高工产研锂电研究所(GGII),2021年1月

值得注意的是,尽管出货量大幅增长,但LFP材料价格却继续下滑。主要原因是上半年碳酸锂市场具有较大库存,且终端市场对上游原材料需求不及预期,导致碳酸锂市场阶段性供过于求,带动LFP材料价格下行;

同时,市场竞争激烈,LFP材料企业为获得订单采用低价销售的策略,进一步拉低价格;此外,尽管第四季度行业需求回暖及原材料价格上升带动LFP价格回涨,但涨幅有限。

LFP材料产品价格持续下滑对行业的影响也直接反应到相关企业的业绩表现上。

德方纳米年报显示,公司2020年实现营收9.4亿元,同比下滑11%,归属于上市公司股东的净利润-2840万元,同比下滑128%;全年销售LFP材料3.07万吨,同比增长31.2%,但毛利率为10.2%,同比下降10.9%;

安达科技2020年实现营收9261万元,同比下滑39.7%,净利润亏损1.8亿元,毛利率则是负增长为-16.8%,上年同期为-9.89%,表明其产品盈利能力进一步下滑。

很显然,LFP材料价格和产品毛利率下滑是导致上述LFP材料企业营收净利下滑的主要原因,这也是LFP材料企业当前面临的主要难题。

不过,这种现象在2021年第一季度出现了转变。受动力电池市场旺盛需求带动,LFP材料企业普遍出现订单暴增,价格上涨,盈利能力得到明显改善。

德方纳米表示,随着上游主要原材料的上涨,公司的磷酸铁锂售价和成本均有所上涨,但毛利率有所提高;安达科技也表示,一季度内公司开工率大幅提升、销售收入较去年同期大幅增加,毛利率也大幅增加。

随着二季度以及下半年电动汽车销量进一步增长,LFP电池在动力市场的占比有望进一步提升,带动LFP材料市场需求进一步增长。

GGII预计,2021年国内LFP电池出货有望接近90GWh,对应的LFP材料的需求量有望超20万吨。

新一轮扩产竞赛开启

下游市场需求旺盛助推上游企业增资扩产,LFP材料领域进入新一轮扩产周期。包括锂电池企业、正极材料企业、化工企业等多方势力都看好LFP材料未来的市场空间,预计2022-2023年国内LFP材料将迎来集中释放大年。

在新一轮竞赛中,以德方纳米、湖南裕能、湖北万润、江西升华、北大先行等出货量靠前的头部企业成为这一波LFP材料扩产的主力;同时包括中核钛白、龙蟒佰利、安纳达等其它化工企业也加入了这一波LFP材料产能扩充竞赛,进而加剧行业竞争。

值得注意的是,相较三元材料、负极材料、隔膜和电解液等其它锂电池主材,LFP材料领域的竞争格局存在较多变数。

从市场竞争格局角度来看,2020年LFP材料市场呈现头部企业集中度下降,二三线梯队企业市场份额开始上升,市场均衡性提升的竞争特点。

2019-2020年中国LFP材料市场集中度变化

数据来源:高工产研锂电研究所(GGII),2021年1月

出现这种情况的原因是:1、动力电池企业均有多供应商选择,多以成本与性能为导向,造成LFP材料企业难以形成绝对龙头;2、细分市场(小动力、储能等)对正极材料成本敏感性高,具有不同层次的材料选择性,供应商同样具有选择多样性;3、LFP材料行业经过多年发展,市场总体呈现出产能供过于求,企业数量多,高端产能不足的特点,优质产品将优先供应头部电池大厂。

在此情况之下,业内人士认为2021年国内LFP材料市场头部企业产能利用率仍将维持高位,且将加大对碳酸锂、磷酸铁等原材料的产业布局,进一步降低成本;临近大客户和原材料以及低能耗区域建厂将成为LFP材料企业今后扩产的首选方案。

总体来看,虽然铁锂电池未来市场成长空间较大,但LFP材料企业的生存环境依然不乐观。

一方面,动力端LFP电池市场份额主要集中在头部少数几家企业中,中小电池企业无法参与其中,同样的竞争格局也将传导到LFP材料市场。

另一方面,LFP材料企业利润空间本已微小,但却在降成本以及产品涨价方面面临更多的阻力。随着后期原料供应增量和LFP产能释放,LFP材料整体供需紧张关系将逐步得到缓解,LFP材料价格也将回落,进而压缩企业的利润空间。

此外,头部企业大规模扩充的同时,还有一些新玩家涌入参赛,产品质量参差不齐或将成为近几年内LFP材料领域市场竞争的特征。

业内人士认为,在市场竞争加剧和产能大规模扩充形势下,LFP材料行业将进入较为狭窄的盈利通道。在产品盈利能力下滑的压力之下,以量补价将成为LFP材料企业提高经营效益的主要路径之一。

在原材料供应紧张且持续涨价、产能大幅扩充、下游市场集中度日益提升等多重因素影响下, LFP材料行业也将进入新一轮深度洗牌,而能够在这场激烈的竞争中受益的企业只有少数几家。