近日,韩联社报道称现代汽车集团通报,宁德时代和SKI(SK Innovation)成为纯电动汽车专用底盘平台“E-GMP”第三批整车的电池供货商。在第三批的3款车型中,宁德时代向其中2款供货。

动力电池全球市场呈现以中国的宁德时代、韩国的LG化学和日本的松下为主的局面,宁德时代尽管一直位居装机量榜首,但多以国内订单为主,此次,一向采用本土供应商的现代汽车将此大单交给宁德时代,可见动力电池产业格局之变化。

不过,在宁德时代进军国际市场的同时,外资电池企业也在侵食国内市场。根据中国汽车动力电池产业创新联盟发布的数据显示:2020年,我国动力电池装车量累计63. 6GWh,同比累计上升2.3%。其中,排名前十的企业分别是宁德时代、比亚迪、LG化学、中航锂电、国轩高科、松下、亿纬锂能、瑞浦能源、力神电池、孚能科技。

与2019年相比,2020年最大的变化就是LG化学与松下的闯入,二者也成为国内市场装机量增长最快的电池供应商。另外实现装机量增长的是中航锂电和瑞浦能源,中航锂电实现138%的增长,而瑞浦能源在2019尚未进入前十榜单,去年则跃升为第8位。同时,宁德时代仍稳坐头把交椅,装机量实现1%的小幅上涨。

盘点动力电池TOP10品牌装机现状

具体来看,榜单中的另外5家企业则均出现了同比下滑的情况,力神、孚能科技、亿纬锂能降幅在20%以上,比亚迪也下降了11%。而时代上汽、比克电池、欣旺达等则退出了前十的行列。

外资电池企业的渗透是我国一部分电池企业装机量下降的一大因素。根据中国•动力电池应用分会的数据,2019年1-9月,LG化学、松下电池等外资企业在中国动力电池市场的份额仅为0.35%;而2020年1-9月,LG化学、松下电池等外资企业在中国市场的份额已经高达15%,随着外资企业与中国主机厂合作的深入,该数据预计还会继续攀升。

宁德时代占据着国内市场的半壁江山,为蔚来、广汽、理想、威马、小鹏以及一汽-大众、华晨宝马、上汽大众、广汽丰田、北京现代等提供动力电池。本田、现代、丰田、沃尔沃、大众、捷豹路虎、标致雪铁龙、戴姆勒卡客车等国际车企也在宁德时代的合作名单之列。去年7月份,特斯拉的电池供应商加入了宁德时代的名字。

据起点锂电大数据统计,产能方面,宁德时代现有宁德基地总规划产能将达153GWh,溧阳基地总规划产能达到88GWh,青海基地已有产能6.5GWh,四川基地规划产能103GWh,广东肇庆新建25GWh,德国图林根工厂规划产能14GWh,总规划产能将达390GWh。今年2月份,宁德时代又先后在福建、广东投资了两家新公司。

比亚迪在2020年3月底,发布了重磅电池技术——‘刀片电池’,并首次应用在旗舰车型汉上面,并传“刀片电池”预计2022年开始供货海外。比亚迪除了为自己的新能源汽车配套电池外,目前国内市场还配套长安、小康、北汽新能源等车企,并有望供应丰田、福特、奔驰等全球知名车企。

LG化学的装机量飙升,主要归功于特斯拉Model 3、雷诺Zoe电动车和大众ID.3电动车,这三款车均采用了LG化学的电动车电池,其中特斯拉Model 3电池项目一跃成为LG化学的最大项目,部署占比达20%。宁德时代也为Model 3提供电池,不过是在去年第四季度才开始向客户交付,所以宁德时代仅有10%的装机量供给特斯拉。

中航锂电2020年装机量增长较快,目前为长安汽车、东风小康、广汽乘用车、吉利等车企配套电池。

国轩高科产品以乘用车用电池为主,与北汽新能源、奇瑞汽车、江淮新能源、长安汽车、上汽通用五菱等合作。去年5月份,大众投资约11亿欧元入股国轩高科,成为其第一大股东。

松下凭借本土优势,与丰田合资成立电池企业泰星能源,将从2022年起在日本西部生产混合动力汽车用的锂离子电池,产品除了供丰田汽车外,还将向马自达、大发汽车以及斯巴鲁提供电池。同时,松下也是特斯拉最重要的电池合作伙伴,2020年松下在电动乘用车领域部署的所有电池中,有将近90%都用于特斯拉的产品。松下计划,最早2021年开始试产用于特斯拉电动汽车的4680新型电池。

亿纬锂能主要客户有小鹏、金龙、吉利和东风汽车,去年已获华晨宝马定点,并于近日向戴姆勒交付了锂电池产品。

瑞浦能源与上汽通用五菱、东风乘用车、威马、宇通等车企合作,去年10月,瑞浦能源批量交付宇通、北汽福田动力电池系统,进入宇通、北汽福田等商用车领域头部企业的供应商体系。

力神的电池乘用车装机量占据大半,乘用车客户主要是上汽通用五菱、江淮汽车。此外,力神还在储能、基站等领域进行了市场布局。

孚能科技在2020年年尾官宣合资吉利,规划产能120GWh(包含合资公司和孚能科技),2021年开工建设不少于20GWh。孚能科技于去年成功登陆科创版,戴姆勒参与孚能科技的IPO配售,获得约3%的股份。

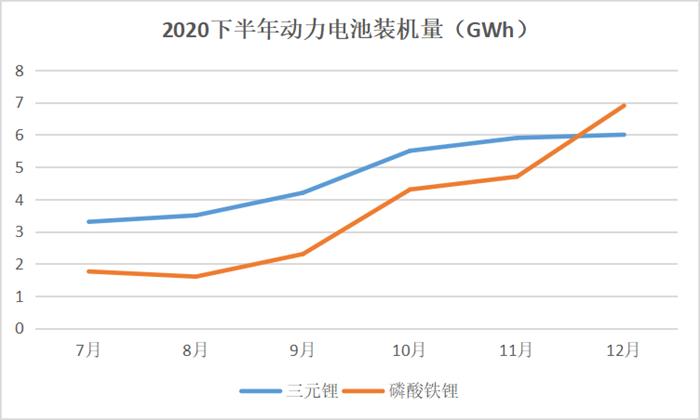

磷酸铁锂电池装机增速超三元锂

在电池类型方面,根据中国汽车工业协会和前瞻产业研究院数据,2020年1-12月,三元锂电池共计装车38.9GWh,占比61.1%,累计下降4.1%;磷酸铁锂电池装机24.4GWh,占比38.3%,累计增长20.6%。

中国汽车工业协会最新统计数据显示,2020年12月中国动力电池装车量13GWh,同比增长33.4%,环比上升22.0%,继续保持增长趋势。其中,三元锂电池共计装车6GWh,同比增长24.9%,环比上升2.2%;磷酸铁锂电池共计装车6.9GWh,同比上升45.5%,环比上升46.0%,增速远超三元锂电池。

从装机量来看,去年全年及最新单月磷酸铁锂电池的增速都远超三元锂电池。

更早的数据显示,在2018年,动力电池类型的总装机总量是6377MWh。其中,三元锂动力电池装机量达3086.5MWh,占比48.4%;磷酸铁锂动力电池装机量为2645.8MWh,占比41.49%。与2017年相比,磷酸铁锂电池占比份额由26%增至41.49%,而三元锂电池的占比比例则有所下降,从69%下降至48.4%。

2018年磷酸铁锂的市场占比经历过一次大幅提升,一改三元锂主导的情况,2020年形势如出一辙,可否看作磷酸铁锂的再次回潮?

在市场和技术以及补贴政策的导向之下,具有寿命、成本、安全性优势的磷酸铁锂电池更多被平民车型、运营车型、商用车型所选;具有大容量、高能量密度、快充效率更高的三元锂离子电池多为中、高端车型所选。

2020年以来,特斯拉Model3、比亚迪汉、五菱宏光MiniEV等多个爆款车型配备的是磷酸铁锂电池。以国产Model 3为例,在使用磷酸铁锂电池后,价格就下降了数万块。此外,小鹏P7也使用了磷酸铁锂电池,并有消息称,蔚来汽车也将配备磷酸铁锂电池,目前已与宁德时代达成相关合作。

华安证券研报预测,2021年迎来磷酸铁锂需求增长大年,预计同比增长 80%,以动力为代表的高端增量显著,需求结构优化。

该情况是否说明在新能源汽车竞争激烈的背景下,车企除了在智能化配置、自动驾驶等方面的角逐,已经将目光投向了整车成本,而电池价格会影响车企在未来市场中的胜率吗?

对此,业内专家崔东树认为,电池类型对电动汽车尤其是高端车的价格影响不是很大,电池的价格占比不足30%,磷酸铁锂价格低25%,则总体才低6-8%。至于高端车会不会大规模采用磷酸铁锂电池,崔东树对车云菌表示,高端车型还是以高性能电池为主,磷酸铁锂电池的占比不会进一步加大很多。

不过电池企业在磷酸铁锂方面的动作倒不小。今年1月,宁德时代与德方纳米科技合作投建的年产8万吨磷酸铁锂项目,宣布项目选址四川省宜宾市江安县,总投资约18亿元,分两期建设,总建设周期36个月。

另外,宁德时代还增资江西升华,以建设四川射洪市5万吨锂电正极材料项目。江西升华表示,增资所获得的款项全部用于江西升华在四川省射洪市新建年产5万吨新能源锂电正极材料项目,产品优先满足宁德时代的采购需求。

2020年12月,宁德时代、比亚迪等增资湖南裕能。湖南裕能目前拥有磷酸铁锂产能3万吨,且其全资子公司2万吨生产线去年下半年已经投产。近期,宁德时代对磷酸铁锂的布局可见一斑,当然,世界第一大电池制造商对动力电池的投资也不止于此。

车云小结

2021年1月,我国新能源汽车销量达16.8万辆,同比增长290.6%;欧洲主流9国新能源汽车销量达9.1万辆,同比增长51%。随着新能源汽车的增长,对动力电池的需求增长巨大。三元锂电池与磷酸铁锂电池最大的区别就是能量密度更高,尽管高端品牌出现采用磷酸铁锂的车型,但磷酸铁锂短时间内难以撼动三元锂在高端车的地位。

目前电池行业已显现出头部集中的态势,宁德时代、LG化学、松下占据了一半以上的动力电池市场,对国内的二线电池厂商而言,获取其他的市场空间势在必行。在车企意识到电池的重要性并投资电池厂商的同时,这些二线电池企业也获得了更大的发展空间。