7月9日,紫光集团发布公告声称,现收到北京市第一中级人民法院的通知,债权人徽商银行以紫光集团不能清偿到期债务、资产不足以清偿全部债务且明显缺乏清偿能力、具备重整价值和重整可行性为由,于7月8日向法院申请对紫光集团进行破产重整。

截至今日,徽商银行所提出的重整申请是否会被法院受理,以及紫光集团是否会进入重整程序尚不明确。但大概率事件,紫光集团很有可能会进行重组,因为有北大方正的前车之鉴。

就在去年的2月14日,北大方正集团的债权人同样以其不能清偿到期债务、明显缺乏清偿能力,以及具有重整价值为由,向北京市第一中级人民法院提出了重整申请。同年2月19日,北京一中院裁定受理债权人对方正集团的重整申请。

时至今年4月,北大方正的重整计划参与各方签署了重整投资协议,并向北京一中院提交了重整计划草案,而这也意味着方正集团的重整计划进入到了实质性阶段。

两件事对比着看,同样是高校企业,同样的申请重组理由,以及同样的北京市第一中级人民法院“申请地”,按照这个逻辑的话,恐怕清华紫光也是会和北大方正走上同样的路,一周时间内,北京市第一中级人民法院的相关裁定就可能按时下达。

“买买买”的紫光终至穷途

紫光集团自1988年创立,清华大学背景,旗下有紫光股份、紫光国微等多家上市公司,主要涉及半导体行业,是目前国内最大的综合性集成电路企业, 也是全球第三大手机芯片企业。截至2019年底,紫光集团的总资产达到了3000亿元。

而之所以称紫光集团是国内最大综合集成电路企业的原因,是因为紫光集团在芯片三大领域的布局:以长江存储为主的存储芯片;以紫光展锐为主的手机芯片;以及安全芯片方面。

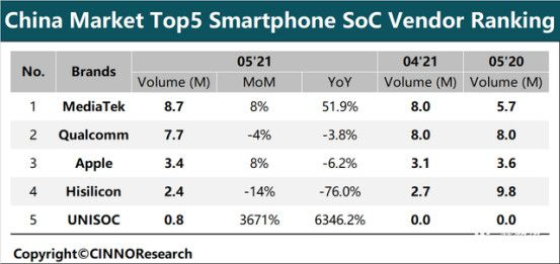

据悉,从2016年开始,紫光集团就相继在武汉、南京、成都开工建设总投资额近1000亿美元的存储芯片与存储器制造工厂,以稳固自己在存储芯片领域的龙头地位。而紫光展锐所涉及的手机芯片领域,据市场调研机构CINNO Research的最新数据显示,紫光展锐中国智能手机SOC的出货量达到了80万颗,尽管排名第五,但却是出货量增幅最大的一家公司:环比增长3671%,同比增长6346.2%。

中国智能手机SoC出货量排名前五的芯片厂商

看形势一片向好,各子公司的股价也涨得相当不错,那么为什么紫光集团就到了破产重组的地步?事实上,这与紫光集团的发展方式和战略有很大的关系。

现如今,紫光集团拥有如此大的的业务版图,大举并购、重金建厂的发展方式起到了关键性作用。但在这如此激进的扩张背后,过度依靠债券融资也为其现在的“麻烦”埋下了隐患。

2013年,紫光集团斥资17.8亿美元收购美国上市公司展讯通信,进军集成电路芯片产业;2014年,紫光集团斥资9.1亿美元收购美国上市公司锐迪科微电子,拓展物联网芯片市场。在完成上述两家公司的收购后,紫光集团将这两家公司合并成立了现在的紫光展锐。

2015年5月,紫光集团下属子公司紫光股份斥资25亿美元收购中国网络设备及存储器、服务器巨头“新华三”51%的股权,而在云网业务方面,新华三是领先的全产业链云网设备和服务企业。

2015年7月,1亿美元投资移动操作系统的创业公司Acadine;2015年10月,6亿美元拟收购台湾力成约25%的股份,以失败收场。同年,紫光集团还曾试图以230亿美元的价格收购美光科技,但最终,被美国政府否定,也以失败告终;后来转向投资台积电,但各种因素的影响下,结果亦是不了了之。

然而,多次并购失败并没有阻挡紫光集团的“买买买”之路。2018年,紫光集团收购了在智能卡微型连接器、RFID天线和嵌入件设计与生产领域具有全球领先地位的Linxens集团,进而继续拓展着自己的产业蓝图。

“拿来主义”救不了中国半导体

从紫光集团的发展来看,收购和并购,确实比直接自研来的要快,而且效果也更好;但随之而来的资金压力,同样带给紫光集团巨大的风险。

根据紫光集团以往披露的信息,截止2017年末、2018年末、2019年末、2020年上半年,紫光集团合并报表资产负债率分别达到了62.09%、73.42%、73.46%以及68.41%。高居不下的负债率,以及目前多只债券违约所产生的导火索效应,引发了本次紫光集团的“破产重组事件”。

紫光集团发布相关公告之后,其旗下上市公司紫光国微、紫光股份也双双发布了《关于间接控股股东被申请重整的提示性公告》。

两家公司表示,如果紫光集团进入了重整程序,重整方案将可能对其股权结构产生影响。但两家公司同时也强调,紫光集团“破产重组事件”未对公司日常生产经营造成直接影响,目前公司的各项生产经营活动均正常开展。