一、原材料价格上涨的影响

今年以来,锂电池材料价格普遍上涨。四大主材方面,磷酸铁锂正极材料由年初的3.5-4万元每吨上涨到当前的6~6.5万元/吨,三元523动力单晶材料的价格由11~13万元每吨上涨到18~20万元/吨;人造石墨负极由3.2-4.5万元/吨上涨到4.0-6.0万元/吨;电解液由3.5~5万元/吨上涨到当前的9~11万元/吨。其它辅材价格也大幅上涨,尤其是PVDF,目前价格较年初上涨已超过一倍以上。

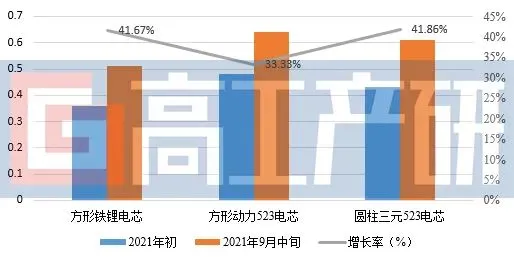

2021年初、2021年9月不同材料市场价格

数据来源:高工产研锂电池研究所(GGII),2021年9月

高工产研锂电研究所(GGII)初步测算,受原材料价格上涨影响,方形铁锂电芯理论成本由年初的0.33~0.39元/Wh上涨到0.48~0.54元/Wh;方形动力523电芯的理论成本由年初的0.45~0.51元/Wh上涨到目前的0.61~0.67元/Wh;对应的圆柱三元523电芯的理论成本则由0.4~0.46元上涨到目前的0.58~0.64元/Wh;电芯和电池系统的理论成本上涨幅度均超过30%。

2021年初、2021年9月锂电电芯成本(Wh/元,%)

数据来源:高工产研锂电池研究所(GGII),2021年9月

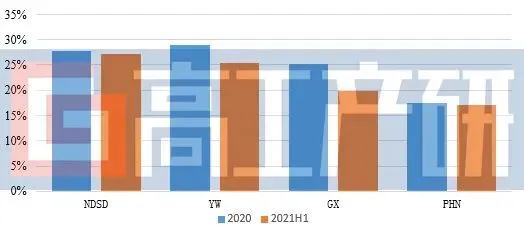

2020年中国主流锂电池企业毛利率均未达到30%的水平,由于今年以来电芯理论成本上涨超过30%,而电芯价格基本保持稳定,这对电池企业盈利能力带来了巨大的压力。

从目前企业已公开的财务数据看,2021年上半年电池企业毛利率均呈现不同程度的下滑,一线梯队企业因锁单议价能力较强,上半年影响相对较小。

2020-2021H1部分锂电池上市公司毛利率(%)

备注:以上为公司整体毛利数据来源:公司公告

从几家上市公司公布的毛利来看,上半年材料虽涨价幅度较大,但几家主要上市公司毛利上半年受原材料上涨影响还相对较小,主要是:

1)以上测算为理论成本,即所有原材料为市场报价,未考虑账期、采购量、客户议价能力等对价格的影响,实际上头部企业拿到的价格要比市场报价低;

2)电芯企业产品性能、良率、成组率等因素提升,对冲了部分材料成本上涨的压力。

尽管如此,若原材料价格依然高居不下,甚至继续上涨,则原材料价格对电池成本的推涨会在第四季度及明年集中体现。若锂电池价格维持不变,届时锂电池企业盈利能力将继续下滑。

二、碳酸锂价格大幅上升对锂电池成本的影响

碳酸锂价格对电芯成本影响(元/Wh)

备注:当前(碳酸锂14-15万元/吨)电芯成本折算以当前正极材料价格为依据测算,存在一定价格传导的滞后性,故16万元碳酸锂上涨幅较大,为理论值,不存在滞后数据来源:高工产研锂电池研究所(GGII),2021年9月

目前,碳酸锂价格为14~15万元/吨,受下游需求旺盛和海外锂矿扩产不及预期等影响,碳酸锂价格有望继续上升。假设碳酸锂价格上升至25万元/吨,其他材料价格维持当前水平不变,锂电电芯成本将上涨0.08~0.09元/Wh,较当前成本上涨12~18%,届时电池系统成本可能重回1元/Wh,这将推高电动车的成本,进而影响消费者对新能源车的选择,尤其是对价格敏感度较高的微型车市场。

以五菱宏光mini EV为例,其电池电量为9~14KWh(对应续航里程120-170KM),假若碳酸锂价格上升至25万元/吨,则整车电池成本将上涨约800-1300元,而目前宏光mini EV的新车零售价仅为2.88~4.36万元,以此计算,整车售价将最少上涨3%左右。

假设乘用车单车带电量为50KWh计,电池包成本价格将上升逾4500元,将推动终端车型售价上升3~5%,这可能会最终影响新能源汽车销量,进而减缓锂电新能源产业链各环节的发展速度。