这次芯片短缺反映的是深层次的矛盾问题。

近日,“芯片荒”像“蝴蝶效应”越演越烈。除了前些日子的德克萨斯州的大风雪以及日本地震,近日日本瑞萨的厂区火灾也让芯片短缺的问题愈加突出。

从传导链条来说,先是需求爆炸,然后供给不足。再后来,随着“缺芯”而来的,是芯片涨价。那么,我们要问了,到底什么芯片最缺?是什么原因导致缺芯呢?

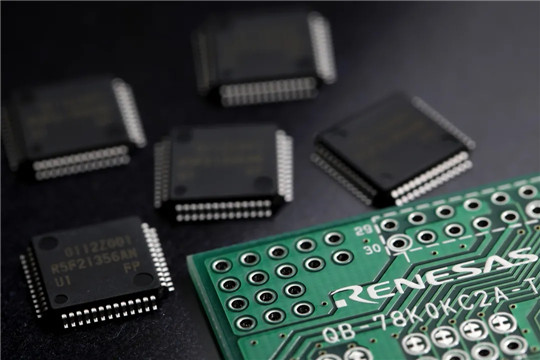

实际上,此前媒体也都报道过,最短缺的是两类芯片:其一是8位MCU芯片。它的缺货将直接导致车机系统的两大模块ESP(电子稳定控制系统)和ECU(电子控制模块)无法生产。还有就是IGBT((Insulated Gate Bipolar Transistor),它属于汽车芯片中的功率半导体,被誉为汽车电子的“CPU”,是电动汽车等能源转换与传输的核心器件。

就在3月26日,蔚来(NIO)因为芯片短缺,其合肥江淮蔚来制造工厂不得不从3月29日起暂停生产5个工作日。虽然蔚来没有对外透露缺哪种芯片,但是“三合一电驱动”作为核心部件,IGBT缺是大概率事件。毕竟,纯电动车MCU用的比较少。

前不久,研究机构IHS Markit发布了《Managing the 2021 automotive chip famine》,并在报告中建议,“这场危机凸显出,汽车制造商、Tier1供应商、半导体供应商及其晶圆厂之间需要调整产能和采购模式。在短期内,只有全行业的合作才能有助于减少这种影响。”现在来看,情况要比这个预估严重很多。

MCU为什么缺?

先说说MCU的作用。实际上,在整车上面,MCU几乎应用于所有领域,包括动力系统(发动机ECU、变速器ECU)、底盘(安全气囊ECU、防抱死制动系统[ABS]/电子稳定控制[ESC]ECU)、车身(车门ECU、车身控制模块)和高级驾驶员辅助系统(ADAS),如驻车ECU。可以说,虽然小但是极其重要。

根据IHS的调研,像奥迪Q7、雪佛兰Equinox和本田雅阁的MCU采购,就揭示了对不同MCU供应商的广泛依赖,即便是在不同的领域。

比如,相对于本田雅阁的MCU(7个供应商,20个MCU),奥迪Q7用了7个供应商的38个MCU。其中,动力域采用2枚英飞凌MCU;底盘和安全域使用4个瑞萨MCU、4个NXP MCU,2个Microchip、以及Texas和英飞凌各1个;ADAS和娱乐域这块,也用的很多。

由于MCU适用于所有的域,以及IC小型化和高频的需求,MCU需要40nm以下的制程,而大部分IDM都把芯片生产外包给了台积电(TSMC)等代工厂,导致目前台积电TMSC生产出货量占所有汽车MCU约70%的市场份额。

IHS Markit的供应链和技术团队从2020年4月以来一直在跟踪芯片形势,其半导体和组件高级首席分析师Phil Amsrud就表示,“由于微控制器单元(MCU)的交付周期为26周或更长,供应链短缺可能至少会持续到今年第三季度。”

这里我们要说一句,根据统计,中国车规级MCU市场占全球份额超过30%,但绝大多数依赖进口。与国外芯片制造商相比,国内在芯片和电子元器件方面有一定产业基础,但差距主要体现在芯片设计、晶圆制造及封装环节。一句话,是全体系的差距,所以才会受制于人。

此外,根据业内专家朱玉龙的分析,从供应风险来看,AI芯片、SoC、GPU芯片(目前这类高算力的芯片,能依靠的只有英特尔、三星和台积电三家)到MCU,这些制程要求高的芯片目前都和台积电的状态很有关系,次一级的CMOS芯片还行(其他如内存、模拟、功率分立器件和MEMS传感器,由于制程要求不算高,汽车芯片企业依靠过往的投资还能撑得住)。

MCU的缺货,就连龙头大众都有点吃不消。1月下旬,大众中国CEO冯思翰接受媒体采访时表示,大众由于缺芯导致ESP无法生产,约1.5万辆汽车的面临减产。2月份,我们可以从乘联会的报表上看到,斯柯达的批发销量下降到了800辆。“本来可以是0的,只是为了不那么难看。”公社小伙伴告诉记者。而当时冯思翰表示,大众缺芯的问题将延续到今年一季度。

随着缺货,MCU的价格也水涨船高,个别型号甚至涨了四五倍。比如ST意法半导体的STM32系列MCU,比过往的MLCC和DRAM更让下游市场苦不堪言。ST从1月1日起涨价,像STM32F072C8T6这个型号的MCU,从6.x元的水平最高涨到了30元以上的程度。可谓惊人了。

只是MCU?

MCU的短缺,也严重影响到了像博世BOSCH、大陆Continental和电装DENSO等Tier1供应商。他们的产品都应用了至少30个或更多不同的ECU。博世Bosch和电装DENSO毫无例外证实,它们从外部购买的MCU和模拟集成电路(IC)供不应求。

以大陆集团来说,它是恩智浦NXP的最大客户,由于MCU缺货,大陆集团ESP产品的客户大众、PSA、雷诺日产、FCA,都深受影响。

NXP自己有5座八英寸晶圆厂,除了与台积电合资的位于新加坡,另外4座都在美国(收购飞思卡尔带来的资产)。其中,有两座8英寸晶圆厂位于美国德州奥斯汀,主要生产 MCU。而这次德州极寒天气导致的断电断水,让这两座工厂停产,也让汽车行业损失惨重。

此外,NXP的晶圆厂制程工艺,只能达到90纳米级别,虽然可以覆盖NXP大部分功率元件和MCU产品,但不包括主要的ASSP,如i.mx6、i.mx8系列,还有些顶级MCU 如i.MX RT1170。这些产品大都是28纳米的,需要代工。而NXP的主要合作伙伴是台积电。

所以绕了一圈又回来了,台积电这里造成了“拥堵”。一直以来大众集团的ESP和ECU芯片,都是由博世和大陆集团提供,但由于芯片断供导致车型大量减产,已有外媒报道大众正准备向博世、大陆索赔,索赔金额可能达到10亿欧元。

而当MCU的需求受到限制以后,实际上最终都要去台积电(TSMC)催货。也就是说,整个汽车行业看上去受器件的影响较小,但是目前确实存在核心MCU和高算力芯片都放在一个篮子里的情况,最终发生“踩踏”。

从交货时间来看,通常MCU要12~16周才能完成内部生产,但目前积压的订单要26周甚至38周的时间才能消化完,现在几乎所有汽车芯片的交货时间都延长了1~2个月。而且,一些汽车芯片供应商去年11月就对IHS Markit表示,台积电不会在2021年第三季度前接受交货订单。

现在还有一个大麻烦是,台积电缺水。公社《台湾缺水加重芯片短缺》也讲述了,由于季节性干旱,台积电和三星在台湾岛东侧的主要制造基地都面临用水问题,这或将加剧全球汽车行业芯片供应的紧张。

从短缺区域来看,IHS认为,中国大陆的芯片供货量中断程度最厉害,根据现有信息,第一季度的短缺可能接近25万辆。一汽-大众、上汽大众、上汽通用和东风本田等汽车制造商的工厂受到影响,停产时间从5~14天不等。

实际上,去年“缺芯”的苗头就有了。去年11月的乌镇互联网大会汽车圆桌论坛上,奇瑞汽车董事长尹同跃在发言中曾冒了一句:“恳请徐博士(博世中国副总裁徐大全)多给我们弄点芯片,不要影响我们生产。”而今,不管大众是否索赔成功,“缺芯”都是件影响深远的事。

有没有变通的办法?

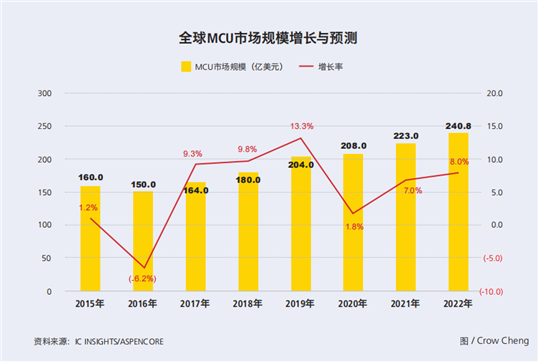

为什么会发生“一篮子鸡蛋太多”这种情况?首先是,汽车MCU芯片的市场也是高度集中的,根据IHS调研的数据,MCU供应商排名前7位所占的份额就达到了98%,只有极少数的意法半导体保持了较高的垂直整合水平。

此外,使用方面,MCU(以及片上系统和ASIC)不容易允许从另一个供应商处进行组件二次采购。MCU具有专有架构,很难从一个供应商转移到另一个供应商。MCU不像存储器集成电路、分立和功率器件、标准模拟集成电路、传感器、执行器和逻辑集成电路那样更具互换性。

因此,如果MCU供应受限,供应商必须增加产能,但几乎所有的MCU都是由台积电来完成的。这就解释了为什么车企和Tier1供应商都会受到类似的影响。不管他们有多少资源,就MCU而言,目前业界正在努力解决的是“一篮子鸡蛋太多”的情况。

造成芯片短缺还有一个原因:汽车芯片早期是在200mm晶圆上生产的,而现在很多公司不愿意投资成熟的技术(担心沉没成本太高),转向了300mm晶圆,而且车企不断转向“fab-light”(轻晶圆厂)策略,使得需求变得非常集中。

换句话说,原有汽车企业主要盯着供应链上的Tier1、Tier2,芯片方面仅限于保证供应,因此芯片制造商在制程这边的策略没有被车企所关注,所以这次芯片短缺反映的是深层次的矛盾问题。

短缺还有一个原因,是与业界的预期相反,由于各种消费电子产品仍在采用200mm晶圆,因此需求实际上有所增加。例如,从2020年开始发展的5G手机,包含了更多的射频(RF)功率放大器、CMOS图像传感器和电源管理IC。这也导致了产能紧张,从2020年底开始出现了冲突。

IHS认为,由于供需失衡,这种不平衡导致MCU有10~15%的价格上涨是合理的,这种结果和生产线的停产,以及连续的产线开、关相比,影响将是有限的。而且,未来几个季度,合作将使所有车企和Tier1供应商都能获得一些MCU,而不是少数人得到想要的MCU,其他人什么也得不到。最后,芯片短缺、COVID-19疫情,以及过去十年发生的其他事件,都将有助于提高车企和Tier1供应商对风险监控和管理重要性的认识。

扩建管用不?

按照解决问题的意愿,未来缺芯的情况会缓解。前不久通用首席财务官Paul Jacobson在沃尔夫研究会议上就表示:“过去几周,我们一直在谈论芯片短缺问题,但是实际情况已经有所好转。”问题是,目前“缺芯”的状况越演越烈。

目前来看,纯晶圆代工厂商中,台积电、三星、中芯国际、力积电均推出了扩产计划,国内排名仅次于中芯国际的华虹半导体亦有扩产规划。此外,还有4家知名的IDM模式厂商美光、铠侠、英飞凌、博世也宣布了扩产计划。

在多家晶圆代工厂商和IDM厂商纷纷推出扩产计划时,芯片制造产业链的上、下游也都在行动。比如,据日经报道,日本信越化学将斥资300亿日元(约合2.85亿美元、17.98亿人民币),扩大EUV光刻胶、ArF光刻胶、提升尺寸精度的多层光刻胶的产能。

而芯片封测龙头日月光,也斥资940亿新台币,在高雄第三园区内建设全球首座5G mmWave企业专网智慧工厂。不过,就算芯片产业链全线扩产,能否补上芯片用量缺口,还是未知数。

首先,我们从晶圆制造环节来说,生产线从投资到建成,时间是第一因素。其次,这次芯片供应受制,就像瑞萨电子集团总裁、CEO柴田英利此前曾说的,缺口在材料:“我们并不觉得有必要在这个时刻扩大产能,因为目前材料供应非常紧张,上游供应商供货受限,这不仅仅是芯片生产的问题。如果没有足够的材料,只是简单地增加产能是没有用的。”

实际上,从去年下半年十月份开始,芯片上游关键材料硅晶圆供应就趋紧。台湾半导体硅晶圆“双雄”环球晶、台胜科产能都是满载。台胜科更是在今年1月表示,其第一季度12寸与8寸晶圆订单已经满了,而且8寸晶圆的产能最吃紧。

目前IHS将Q1全球减产数量的预估上调到了100万辆。另外,长期来看,市场对芯片用量的需求还将持续攀升,晶圆产能持续吃紧。紫光集团联席总裁陈南翔认为,到2030年全球集成电路产业规模有望达到1万亿美金,以2020年为基数,2030产能需达到2~2.6倍才能满足需求的发展,2026年产能则需要翻倍。

而国内晶圆代工厂龙头,中芯国际全球销售及市场资深副总裁彭进则对媒体表示,随着市场化价格不断增长,晶圆代工厂扩产需要更加谨慎。投资扩产需要根据市场和客户需求来判断,要保证一年后产能开出时有足够市场来填充产能。除了产能扩充,还需要人才、时间、IP积累等。一句话,产能也不能随便开发。

在SEMICON China 2021主论坛上,长电科技首席执行官兼董事郑力说道:“这一次的汽车产业‘缺芯’潮,意味着车产业和芯片产业已经不仅仅是上下游和供应商的关系了,而是已经形成了前所未有的紧密关系,相互之间需要有更多的配合。”

郑力表示,汽车产业超过九成的创新是基于芯片,而芯片也在向高性能、高集成度和高可靠性方向发展。我们且不论这个数据怎么来的,仅仅通过这次“缺芯”的教训,我们就能明白,所有的人都在一条船上,需要更加谨慎地面对未来。