今年车展上的电池企业不多,主要是瑞浦能源、亿纬锂能、蜂巢和力神。很巧,其中前面三家我认为是这两年和未来一段时间内在电芯领域的黑马。

自2016年底以来,整个电芯行业开始了大洗牌,已经把不少的企业和资本洗出了动力领域,或是直接退出了这个行业。但还是有新技术团队和资本又勇敢地扎了进来。

瑞浦是小步快跑,亿纬锂能在前面很长时间的蛰伏后开始了大开大合,已经遮盖不住它对动力电池市场的野心了;蜂巢的话,是这三者中较弱的,主要在于实质性量产偏少,另外就是基本都配给了自家,后面怎么走,说不好。

一、瑞浦能源

瑞浦去年的出货量大约1GWh,95%是配给了乘用车,这其中70%以上是配给了宝骏,是比较集中的;另外的一些则主要在大巴和专用车。

瑞浦能源的技术班底来自于上海航天电源,在技术路线上目前以磷酸铁锂、方形电芯为主,少量的NCM,从它给出的产品来看,应该都是量产且有客户应用的。

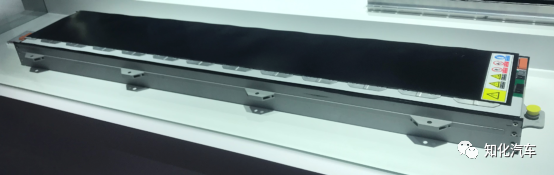

这次展会上,瑞浦在集成技术上,主要展示了它的可拆解大模组(SLM)技术,这是一种并排大模组的思路,从结构上来看,相当于两个模组共用了中间一个端板。

根据瑞浦的描述,这个模组在退役后可以比较灵活地进行一拆二解体,从而更好地进行梯次利用。这一点我个人还不能完全理解,从拆的角度上来看,这种大模组(质量大,可操作性差)会比同类型的标准模组操作要难,而且真要是进行梯次利用,模组级别最好,到了电芯级别,也同样耗时费力。这个模组集成,更多的优势还是在前面的设计应用上。

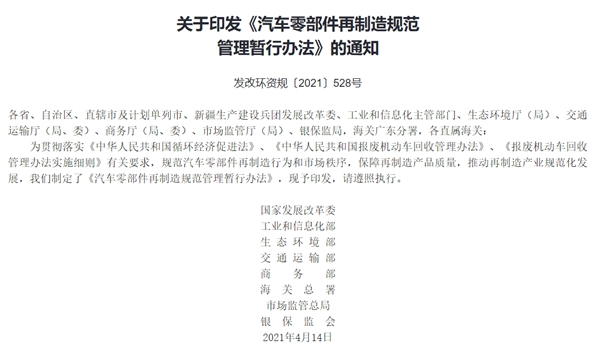

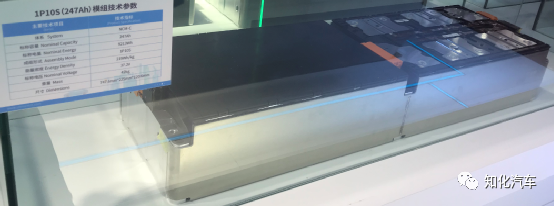

根据不同电芯和串联数量,瑞浦给出了几个代表性的SLM模组,包括1P10S(247Ah)、1P14S(247Ah)和1P10S(135Ah)。

除此之外的模组,还有绑带式大模组和常规模组,绑带式模组的应用接近于一代CTP的效果。

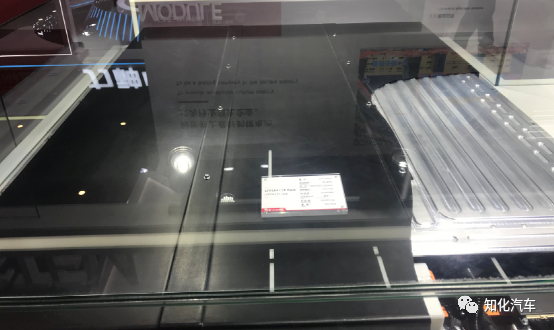

在系统层面,瑞浦分别展示了一个乘用车方案和一个大巴C箱的方案。

大巴车的标准C箱:

总的来看,瑞浦走的是一种比较稳健的产品方案路线,它现在要快速地铺货,把量做上去,所采用的技术都是较为成熟的,这样它在技术上风险要小的多,同时也最大限度的降低开发成本;这种技术上的跟随者只需要把电芯做好,借助于青山在客户端已有的渠道优势,产品走量也就较容易。

按照这个趋势,瑞浦会继续侵蚀原来三线电芯企业的主要客户市场,同时也会挤占一些原来一、二线电芯企业的中低端的车型客户。

瑞浦做了一个很好的范例,就是资本+资源+技术(团队),青山利用自己大量的资金和过硬的客户关系,迅速地孵化了一个原本默默无闻的技术团队;瑞浦是以磷酸铁锂见长的,这是青山的一个布局。

按照同样的模式,青山也在复制另外一个团队,就是上海蓝钧,技术班底来自宁德时代,技术也将以方形为主,材料技术将会以三元见长。

这两个团队既有竞争,在技术上又有互补,对于青山来讲是个很聪明的配置,这两个团队组合在一起,可以看做是缩小版的宁德时代。我们看看后面它们如何运作。

瑞浦现在的技术和方案要想往中高端车走是很困难的,在中低端小车这块吃占份额,在量上会比较好看,但这块始终是成本导向;未来需要它们拿出一些让人眼前一亮的产品。

二、亿纬锂能

亿纬锂能在这次展会上同时推出多种电芯技术、模组技术和集成技术,给人一种迫不及待进入市场的压力感。

它在2020年出货量约1.1GWh,其中方形铁锂电芯约65%,软包NCM约38%;乘用车大约0.43GWh,大巴0.4GWh,纯电动专用车约0.2GWh。

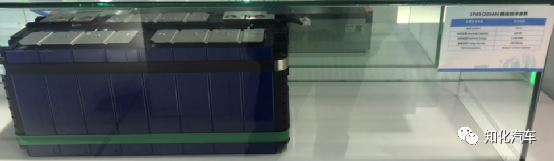

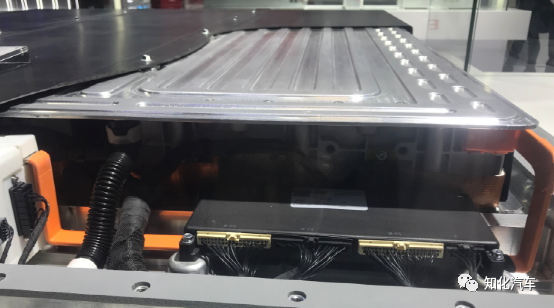

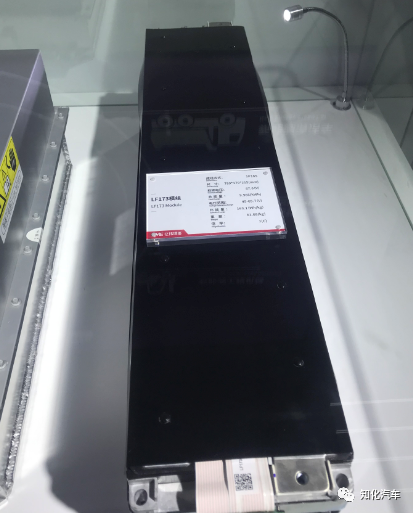

亿纬展出的技术上要相对其他几家前沿的多,它有一款方形电芯的长模组,配给小鹏P7的,基本与宁德给特斯拉的方形电芯模组类似,采用了模组集成水冷,如下所示。

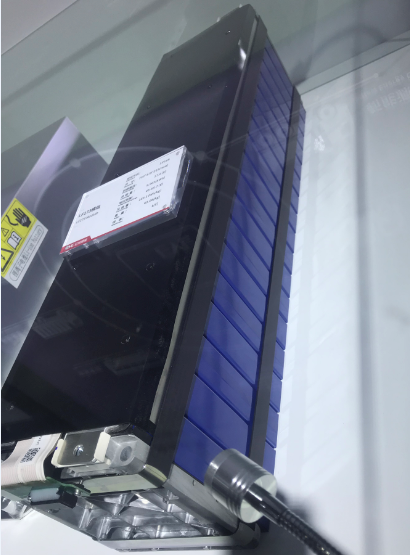

另外有一款超大型NCM软包模组,尺寸为807.4*540*94.3(mm),比能约260Wh/kg;根据不同的电量来配模组,应该4个模组为常见方案;这种思路的技术还没有见到过量产的车型。

另外的就是它们的软包CTP电池包,采用的是磷酸铁锂,尺寸为1558*1312*132mm,总电量约55kWh,顶部液冷,重366.9kg,比能150Wh/kg;电芯采用的是154Ah。

上面是比较有新意的几个方案,其他还包括它的绑带式模组、PHEV的模组、大模组;在电池包上还48V的包、大巴的包。

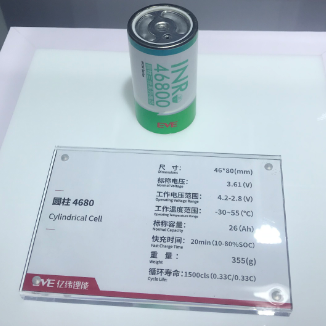

在电芯上,亿纬是方形、软包、圆柱,比较意外的是它也做了个4680大圆柱。

总的来说,亿纬在技术路线上更为丰富,也有相对较强的技术优势,我之前的印象中它们家软包比较强,现在看有点像全能型选手发展的趋势。在混迹消费类电池行业这么多年,亿纬锂能有其优势所在,在动力这块之前一直闷声蛰伏着,如今开始showtime,明显要后程发力。不过,我不太看好全能型的布局,你可以尝试,但在后面一定要足够的专,这样才能有足够的技术积累和特色,即使像全球TOP5这样的电芯巨头,也不会在这么多技术路线上铺。

亿纬锂能相对于瑞浦的另外一个不同在于,它的客户群(乘用车)以中端为主,像小鹏P7、G3、天美ET5、哪吒N01;此外,亿纬还有些海外客户群体。

也就是说,这两家企业以不同的技术方案,分别从低端市场、中端市场切入了进来。这两年整个动力电池企业过得非常艰难,除了CATL和BYD,资金链的压力已经让很多电池企业不敢大动作动弹,这也给了后进入者以机会。

头部位置已定,后面的排位还有的折腾。