日前,蔚来汽车创始人李斌接受央视《遇见大咖》节目的采访视频在业内刷屏。节目记录了蔚来及李斌在近两年时间跨度里最艰难的时刻以及如何等来了“春天”,而在这背后,也同样体现着造车新势力在近两年的焦灼状态。

2020年对造车新势力来说尤为艰难,疫情使本处于上升的新能源汽车市场遭遇了诸多挑战,不少新势力在这一年摇摇欲坠,头部新势力也在负重前行。但即便如此,随着市场回温,造车新势力还是获得了可喜的成绩。

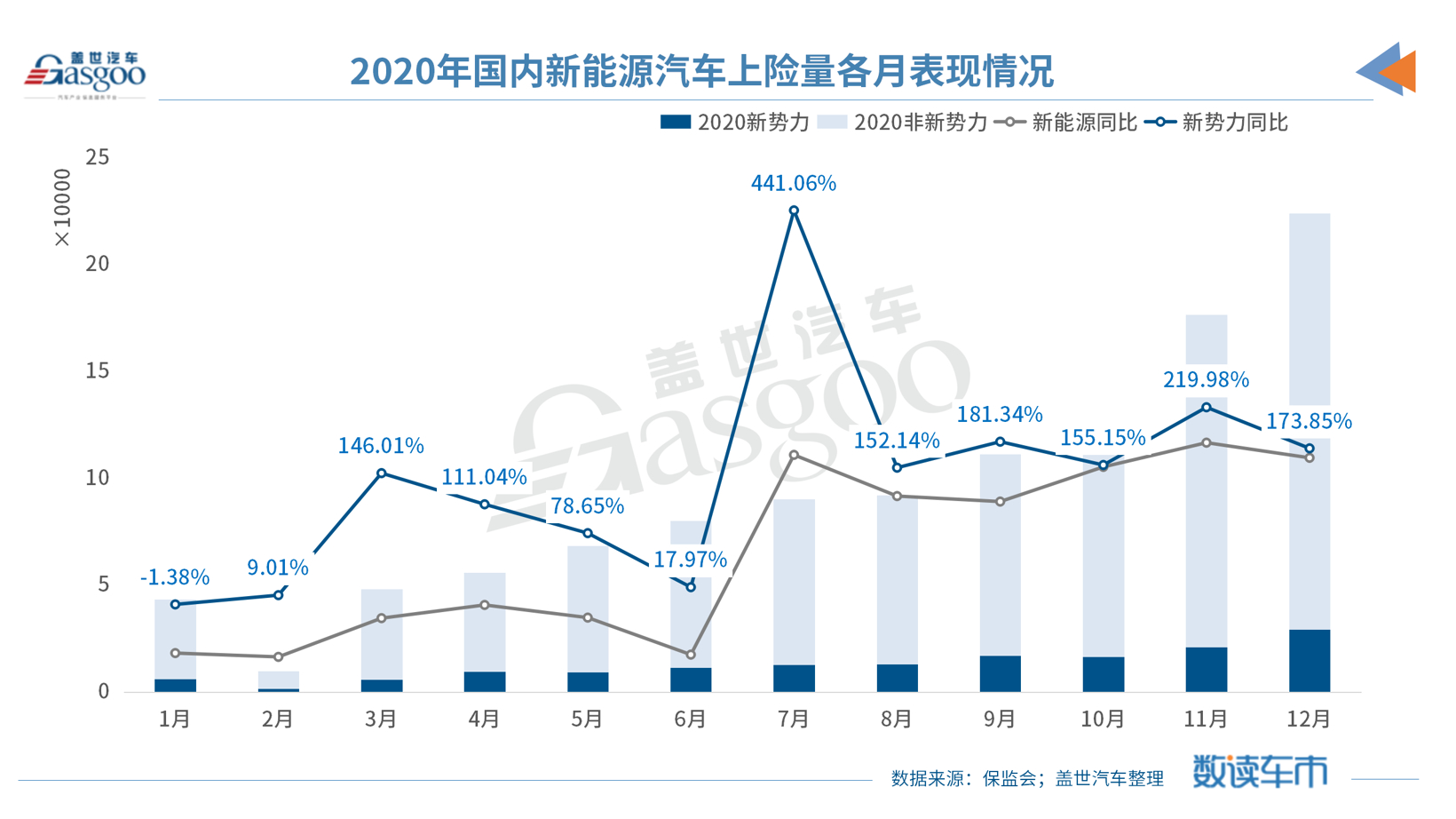

根据机动车交强险2020年数据,造车新势力企业在2020年的表现颇为亮眼,数据显示,造车新势力全年总上险量约为15.5万辆,同比增长约129.8%,占新能源汽车整体上险量比例约13.8%,份额相比2019年约提升5.76%。2020年全国新能源汽车上险量约为112.6万辆,同比增长约34.6%。

头部新势力狂奔 理想ONE上险量第一

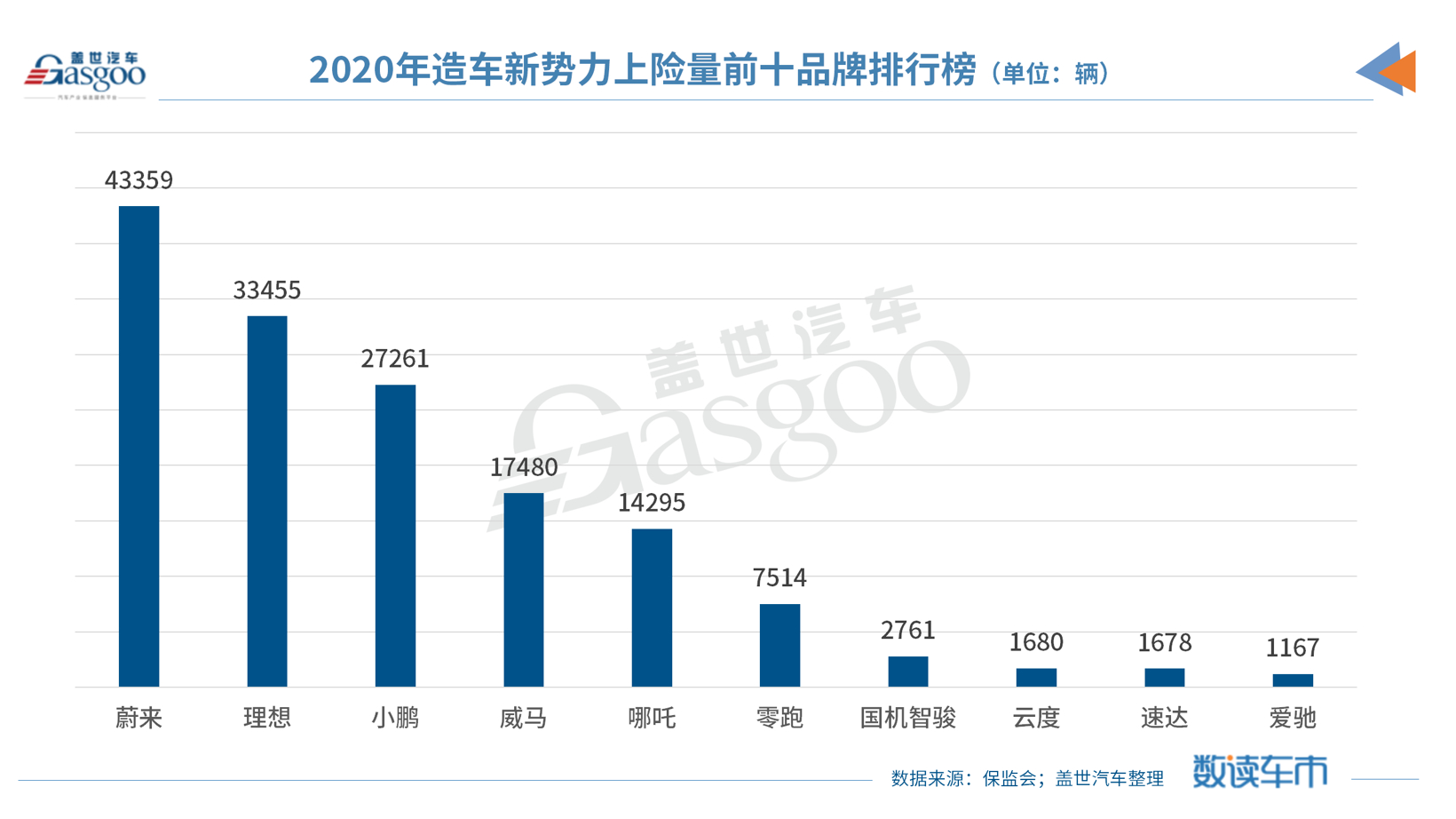

上险量是造车新势力过去一年沉浮的缩影,从2020年上险量来看,头部品牌在狂奔,第二阵营品牌虽与头部品牌拉开了差距,但还在奋力向前,而尾部企业则受市场竞争的影响较大,岌岌可危。

具体来看,蔚来是2020年造车新势力中上险量最高的品牌,全年上险量约为4.3万辆。2020年,蔚来共有三款车型在售,分别是ES8、ES6、EC6。三款车型中,ES6上险量贡献力量最大,全年上险量约为2.7万辆,在造车新势力车型上险量排名中位居第二;其次是ES8,该车型全年上险量约为1万辆,在造车新势力车型上险量排名中位居第六;EC6是蔚来旗下一款轿跑SUV,由于该车型于2020年7月才上市,所以2020年并不是EC6的完整交付年,2020年该车型上险量为4742辆。

图片来源:蔚来汽车

在产品方面,蔚来首款轿车ET7已于2020 NIO DAY上发布,今年一季度开启交付。随着产品增加及交付增长,蔚来今年还将扩充产能,日前蔚来在江淮的第二座工厂启动招标,该工厂有望提前启动建设。此外,在服务方面,蔚来今年还将重点扩充换电站布局,蔚来联合创始人、总裁秦力洪曾表示,蔚来计划今年在全国范围内布局300座以上的第二代换电站。

相比蔚来,理想汽车目前只有一款车“孤军奋战”。数据显示,理想ONE 2020年上险量约为3.3万辆,在造车新势力车型上险量中排名第一,这也一定程度上说明,增程式电动汽车的产品力及品牌力受到了用户认可。

理想汽车创始人李想曾在2021中国电动汽车百人会中称,理想把品牌划分为三层,0—60分是品牌价值,是优质的产品、服务和技术;品牌再往上一层是品牌关系,即和用户如何构建一个社区,让用户通过参与感形成认同感,进而找到归属感。而再往上是认真地去经营,如造车新势力更倾向于选择直营模式,只有跟用户直接接触才能构建用户关系。

图片来源:理想汽车

2020年,理想加快扩充了零售中心及服务中心。截至2020年12月31日,理想在全国已有52家零售中心,覆盖41个城市;售后维修中心及授权钣喷中心114家,覆盖83个城市。

除了蔚来、理想,小鹏2020年上险量在新势力中排名第三,约为2.7万辆。2020年,小鹏汽车有两款车型在售,分别是小鹏P7和小鹏G3,两款车型全年上险量分别约为1.5万辆和1.2万辆。其中,小鹏P7于2020年4月底上市,因此小鹏P7交付周期不满一年。

图片来源:小鹏汽车

日前,小鹏汽车第三款车型揭开面纱,量产后或定名小鹏P5,新车定位为紧凑型纯电轿车,官方称将成为全球首款搭载激光雷达的量产智能汽车,最早在今年第四季度交付。

从头部三个品牌来看,他们重点围绕产品和服务下了功夫,更倾向于用户关系与品牌的打造,为应对时刻存在的竞争危机,头部新势力的战略部署相对紧密。

第二阵营还在奋力追赶 尾部新势力命悬一线?

与头部新势力各个车型上险量排名靠前相比,新势力第二阵营上险量则表现得有些“偏科”。威马2020年上险量排名新势力第四,全年上险量约为1.7万辆,有两款车型在售,分别为EX5和EX6,其中威马EX5全年上险量位居新势力车型排名第三,约为1.7万辆,相比之下,定位更高的EX6则表现平平,全年上险量为620辆。

图片来源:威马汽车官网

今年在产品上,威马还将“押宝”纯电动SUV,日前威马全新车型W6已在黄冈工厂量产下线,将在今年上海车展正式交付。在渠道上,威马还将坚持“2B+2C”双线并进的策略,其中在B端,威马将基于2020年开启的出海战略,在2021年主攻欧洲2B端出行市场。此外,威马或还有布局农村市场的计划,威马创始人沈晖近期在其微博称,村镇会成为未来新能源消费的另一高地,威马也将布局村镇级智能汽车的消费市场。

除了威马,哪吒、零跑也同属新势力第二阵营。哪吒汽车2020年上险量约为1.4万辆,在售车型分别为N01、哪吒U和哪吒V,其中哪吒V于2020年11月初上市,上市近两月上险量为2638辆,哪吒U上险量为4351辆,N01贡献力度最大,全年上险量为6812辆。

图片来源:哪吒汽车

与上述几个品牌的产品有所区别,哪吒的产品定位主要覆盖A0-A+级主流市场,2020年新能源汽车下乡活动期间,哪吒汽车还参与了其中。

零跑汽车2020年上险量排名新势力第六,全年上险量为7514辆,其中零跑T03是主力车型,自去年5月上市后,上险量为6509辆,S01全年上险量为939辆。

图片来源:零跑汽车

据悉,今年零跑还将坚持“每年一款新车”的产品战略,1月1日,零跑第三款车型C11已开启预售,指导价区间为15.98-19.98万元,C11将于今年第四季度开始交付,由此来看,就今年而言,T03的交付重任仍在。

与头部新势力和第二阵营新势力相比,还有一些新势力品牌2020年上险量并不高。如爱驰、新特、天际等。数据显示,爱驰汽车2020年上险量为1167辆,新特为161辆,天际汽车上险量仅为94辆。

图片来源:爱驰汽车

盖世汽车资深分析师王显斌认为,造车新势力中绝大多数销量份额聚焦在头部企业,而尾部新势力销量不佳正是正常市场竞争下产生的结果。在不断加剧的市场竞争下,尾部新势力如果没有买方或资本层面参与其中,最终也就不得不走向破产边缘。

有分析称,未来几年,在特斯拉等更多强势对手加速入局下,这些尾部造车新势力的销量或很难有大的提升。

造车新势力新车所有权以个人为主 占比高达73.6%

目前,蔚来等多家造车新势力都自称为用户企业,在这些品牌销量中,用户占比的确较高。

2020年,造车新势力上险量所有权为个人的有约11.2万辆,用于出租租赁的有7392辆,用于单位的有约3.3万辆。整体来看,造车新势力个人所有权上险量占比约73.6%,高于整体新能源市场个人所有权上险量,2020年新能源市场个人所有权上险量占比约为71.7%。

由上述来看,绝大多数造车新势力车型最终流向了真正的消费端市场,是由消费者实际需求产生的销量,而非出行公司。

另从造车新势力车型的具体流向来看,2020年造车新势力车型主要销往了沿海省份(广东、浙江等)及京津冀地区。其中,造车新势力上牌量最多的五大城市分别是上海、北京、深圳、广州、郑州,这五大城市上险量占全国整体上险量约36.8%。

据了解,造车新势力车型在这五大城市上险量占比较高与当地新能源汽车相关政策不无关系。据盖世汽车不完全统计,上海市对2020年年底前购买纯电动汽车和插电式混合动力汽车的,给予5000元充电费用补贴;广州市在使用环节对个人消费者购买新能源汽车给予每车1万元综合性补贴;深圳市则是放宽个人新能源汽车指标申请条件,并对新购纯电动乘用车补贴2万元/车,新购插电式混合动力乘用车补贴1万元/车等等。

除了对于购置车辆补贴外,不少地区还加强了充电设施建设,如上海市计划在2020-2022年间新建10万个充换电终端设施等,进一步保障了当地新能源汽车产业的发展。

从造车新势力上险量流向的城市来看,蔚来、理想、小鹏、威马主要销往了一、二线城市,哪吒则主要瞄准郑州等新一线城市。对于新能源汽车来说,一二线城市及限购城市有较大的市场空间,这些城市普遍进入“换购时代”,新能源汽车通常作为家庭中第二辆车。从政策方面来看也是如此,以北京为例,日前北京发布的小客车指标配置新政中,新能源车与燃油车指标年度配额比例为6:4,且新增无车家庭摇号鼓励使用新能源车。由此来看,当前一线城市及限购城市对新能源汽车需求较大,而这也是主流造车新势力的主战场。