上险数据近日出来了,拿到数据以后做一些基本的分析。当然如之前所说的那样,两级分化比较厉害,A00级别的和B+新能源汽车出现了很高的上险数据,但是在A0-A级出现了差异化不明显,除了几台车型以外都很难。所以发生了很奇特的现象,在豪华车里面,特斯拉排在BBA后面第四位,而蔚来也紧跟路虎和保时捷后面,排在了第11位。

图1 按照Q1的上险数据豪华品牌特斯拉已经冲到了第四

第一部分 新能源汽车的上险概览

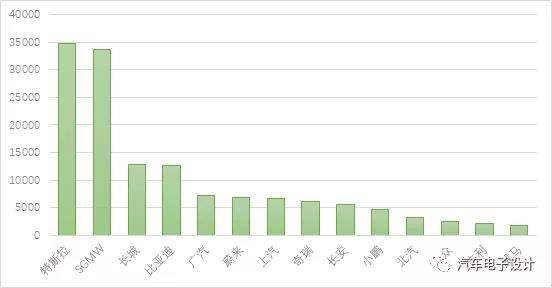

1)厂家排名

首先来看一下厂家的纯电动汽车的排名,这个比较有意思,由于剔除了插电式混合动力,我们可以专注的看一下整体的纯电动汽车的情况。特斯拉和五菱在各自的领域里面,单靠BEV拉高到了3万以上。紧随其后的长城和比亚迪的纯电动规模在1万台左右。5000台以上的主要有广汽、蔚来、上汽、奇瑞和长安。

图2 3月纯电动汽车的上牌数据

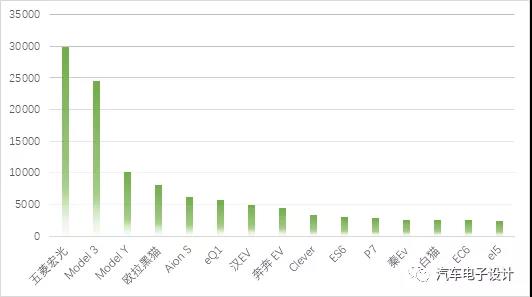

这是过2000+的车型清单,我们能看到当前的车型积聚的情况。

五菱宏光mini凭着现象级别的渗透,真的把车型拉到了一个很高的高度,其实我们可以把后续的奇瑞eQ1、Clever、黑猫和白猫视作一类车型。他们都在5万以下的范围内展开性价比的竞争。

Model 3和Model Y:这一对明星车型在3月把特斯拉拉高到非常高的程度,和其他豪华品牌来看,特斯拉在BEV里面的位置是相当有利

Aion S:这其实也是一款现象级别的产品,能够在B端不遗余力地维持在每月6千左右的数量

汉EV:如前面所说的,汉EV单台车的量已经开始下降,我估计后续维持在4000-5000的规模是比较合理的

新造车企业里面的ES6、EC6和P7:新势力的几台BEV产品,是完全拿过来和特斯拉去比的,接下来随着特斯拉的继续挤压战术

图3 3月上险的主要BEV

如果按照上一次排的数据,从一线-四五线城市的上险地理位置分配,目前特斯拉是贴着一线、新一线和二线在打,在三线以下的城市只有1611台;蔚来的打法也是相似的,主要在一线和新一线去扩展订单。我们看到的A00级别为主的,从五菱、长城、奇瑞和长安都是围着二线以下的城市在打。备注:新一线里面长城和五菱的渗透我们后面单独分析

图4 主要上险企业分布

在这里面,和Model 3做直接竞品的汉EV和P7还是承受了很大的压力(价格重叠,产品力存在一定的差异),如下图所示。P7和汉EV想要回溯到去年12月的情况还是存在非常大的难度的。

图5 Model 3 和主要的竞品P7、汉EV的上险数据对比

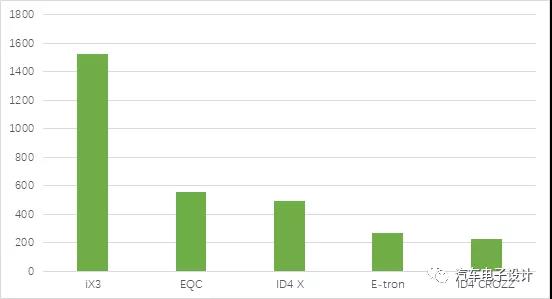

合资企业的几台BEV,这个月也挺有意思的。iX3数据冲到了1500台左右,EQC和ID4.X在500台,E-tron和ID4 Crozz在200+。MEB平台的系列车型可能在5-6月以后的上险数据才能有进一步的提高。

图6 主要合资企业的BEV车型

小结:这里主要还是比较了BEV车型,从实际的车险数据,还是看到了这个市场的分化和集中的趋势越来越明显。传统车企的打法,在当前的形势下并不是特别有效,主要是市场的增长方向,一方面是燃油车转化过来,需求和我们定义并不相同;还有就是A00级别极致的性价比驱动的转换。下一篇就比亚迪的车型做一个系统性的分解,可能有进一步的认识。