这一次,是非成败或许就系在这转身之间。

这场“豪赌”的残酷性就在于从来就没有真正意义上的携手共赢,市场这只“大手”无时无刻不在拨弄着命运的轮盘,新能源产业大面积的布局注定会在分化的大势里爆发血战。满地狼藉的江西、江苏等地烙下的道道伤痕,便是失败者付出的代价。

现在,轮到安徽坐上了赌桌,赌上下一个十年,与蔚来、大众共同奔赴下一个战场,顶着“最牛风投机构”“赌城”之名的合肥成了漩涡的中心。

“隐忧重重”

曾经有人如此评价合肥的尴尬地位:“向东,纳不进东部沿海开放地区;向西,挤不进西部大开发战略”。事实上,即便是在中部崛起战略中,合肥也不得不面对武汉与南京的前后夹击,成为名副其实的“中间塌陷地带”。

不过好在,合肥从来不缺乏破釜沉舟的发展勇气,精准毒辣的投资眼光使这个曾经“全国最大的县城”在短短的十几年内蜕变成“新一线城市”,举世瞩目。

知乎上有个直观的对比:中国发展最快的城市,是深圳,1995年到2006年,深圳的GDP从842亿元涨到了5814亿元;同样的时间跨度,合肥从2005年的854亿元发展到2016年的6274亿元。2019年,合肥的GDP已经增长至9409.4亿元,距离“万亿俱乐部”仅一步之遥。

可一座新兴的巨型城市,无数赞誉的背后往往潜藏着巨大的发展压力。在多年拼尽全力的狂奔之后,瞬息万变的时代格局映照出层层隐忧。这意味着如果合肥想要将自己翻涌成“前浪”,需要更为强力的动力势能。

20年前,沿海发达地区的产业转移给予了合肥第一次转型的机会,海尔、美的、格力等头部品牌纷纷接踵而至。十年间,家电产业的繁荣给困顿中的合肥带来了第一个千亿产业,接近于当时武汉家电产业四倍的体量,“工业立市”的合肥俨然成为了全国最大的家电生产基地。

然而,时代早已在不知不觉间变换了模样。如今的家电行业在激烈的存量市场竞争中烽烟四起,无休止的价格战使得产业利润被不断摊薄,瓜分。消费市场受阻、产业链动荡风险加剧、产品差异化突围停滞……疲乏的家电市场正在遭遇着一场事关生死的洗礼。过去两年多来,格力的股价一直悬停在3000亿元左右,营收的滞涨与利润下滑成为合肥家电产业进入发展瓶颈期最真实的写照。

12年前,合肥将全市的发展气运赌进“身受重伤”的京东方,希望以全市三分之一的财政收入搏一个明天。几乎倾其所有的合肥赌对了,超千亿的产值规模、10余万的就业人数、70多家配套企业的发展,继家电产业之后,京东方撑起了整个合肥新一轮的经济增长。

只不过,京东方在面板产业以低价攻势击溃日韩后,自身也不得不禁锢在业绩的囚笼之中。京东方2019年财报中披露,其在营收上首破千亿、增长近20%的情况下,净利润却大幅下滑超过40%。也就是说,在技术实力上极其强壮的京东方依然在资本市场中跛足而行。

“我们要加强企业在资本市场上的形象管理,不可以一个行业和技术上的巨人,却是资本市场上的巨婴。” 京东方董事长陈炎顺也在不断地自我反思。

不仅如此,尽管在华为等手机厂商的支持下,2019年京东方AMOLED智能机面板出货达到1800万片,同比增长343.9%,位居全球第二,但相较于全球第一的三星,京东方的出货量不及其5%,差距不言而喻。

并且随着华为手机业务受中美局势影响进入产品衰减期,对京东方的面板业务的震荡还将如潮水般袭来。位于产业中心地带的合肥毋庸置疑将直面产业之危,寻求解决之道。

合肥给出的答案指向了风波不断的新能源产业。如此一来,合肥加入新能源产业的“赌局”便有了更为深刻的产业集群意义。一方面是为了迎合国家对于新能源汽车的发展战略,完善新能源汽车产业布局,提升合肥在全国乃至全球汽车领域的创新和引领地位。

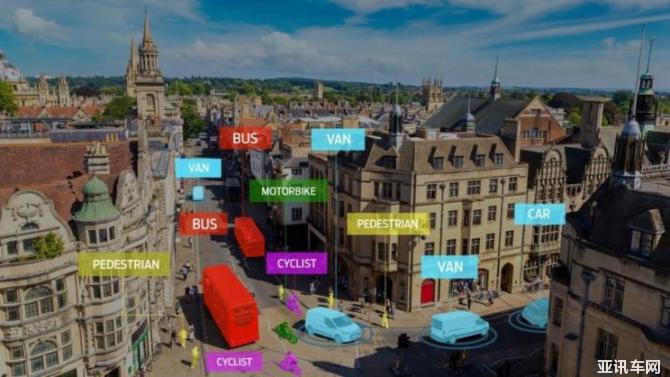

另一方面,更是为了带动电池、电机、电控、电子架构等新能源汽车和智能网联汽车产业发展,并与合肥原有的集成电路、新型显示、人工智能、新材料等战略性创新产业实现同频共振,构建产业闭环,实现合作共赢,最大程度上解决原本产业链条中的种种隐忧。

转型“暗战”

只是,当回首江西、江苏等地的断壁残垣,我们不禁会问,赌桌上的“常胜将军”这一次还能够赌赢吗?

在数次惊险的对局之后,似乎人们普遍看好合肥这一轮的产业转型,毕竟相比于博郡、赛麟之流,蔚来与大众显然要靠谱的多。可既然是赌就有输的可能,此时此刻于其长篇累牍地分析转型成功后的盛况,不如静下心来细细思考可能会遭遇的困境。

不可否认的是,以江淮、奇瑞为代表的安徽汽车产业近年来的成绩并不太理想,2019年安徽全省的汽车产量为77.6万辆,仅占全国的3.6%。这意味着在强敌环伺的新能源战场之上,日渐势微的本土品牌并未打造出足够的市场认知,数十年的汽车产业发展所积累的品牌与技术财富,很可能会在迈向下一个时代的窄门中付之一炬。

大众的入局似乎盘活了传统造车,可由于江淮自身的弱势,新能源发展的主导权牢牢控制在德国人手里,而目前思皓前路未卜,大众新能源在华导入依旧缓慢。

即便在未来的合作中,大众能够带来技术、制造等方面的提升,也会从供应链体系、整车份额等层面进一步瓜分市场。江淮、国轩高科面对强势的大众集团有着进一步沦为附庸的可能,成为大众掣肘自主品牌发展的一环。

那么姿态相对较低的蔚来呢?尽管2020年二季度财报,单季度汽车销量首次突破1万辆,首次实现了3.13亿元人民币的毛利润,但仍处于亏损状态之中,营业亏损金额达到11.7亿元人民币。

从中长期来说,蔚来急需解决的问题依然是快速扩大销量基盘,实现规模化效应,从而实现盈利,而面对特斯拉、小鹏等的围追堵截,难度可想而知。并且,蔚来始终坚持的差异化服务体系在用户规模提升之后会遭遇更为艰巨的运营压力,如何将服务变现也成为蔚来能否带动安徽新能源发展的关键所在。

除此之外,在新能源产业链条上,虽然合肥市目前拥有国轩高科、华霆动力、安徽力高、合肥星源等动力电池相关企业,但均是锂电池布局,并没有取得核心优势技术,特别是燃料电池汽车、清洁能源汽车、智能网联电动汽车等影响未来产业发展方向和格局的新兴产业布局仍然不足。

在人才体系建设上,家电产业链、半导体产业链,新能源产业链的大范围布局,使得合肥撬动了经济的杠杆,却并未撬动起人心。多年来,合肥依然未能构建起完善且富有竞争力的人才引入机制。

从引进人才的成果来看,2019年合肥新增常住人口10.2万,与同期“对手”杭州的55.4万、深圳的41.22万、广州的40.15万等相比,在城市吸引力上,显然合肥还有很长的一段路要走。

今年4月合肥发布《推动长三角地区更高质量一体化发展重点工作推进方案》,其目标是“到2025年,合肥融入长三角一体化发展取得明显实效,主要经济指标与长三角沪宁杭等主要城市差距进一步缩小。”成为长三角副中心一直是合肥发展过程中的殷切期待,这一次,是非成败或许就系在这转身之间。