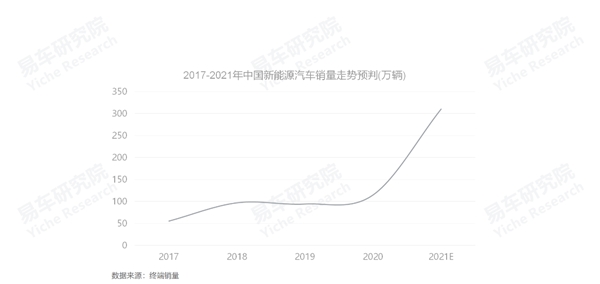

2018-2020年,中国新能源乘用车的终端销量一直躺平于100万辆,2021年突然飙升至300万辆,让整个市场异常兴奋,各家车企与协会纷纷振臂高呼:2022年500万辆、2025年1000万辆……

易车研究院喜欢凑热闹,本报告将重点分析2021年新能源销量飙升至300万辆级别,是狗屎运还是真实力,重点拆解1000万辆销量预期的具体构成,最后也有可爱的传统保留项目——泼水节(泼冷水),简单探究下新能源车市在高歌猛进中潜藏的危机。

本报告基于上述思考,进行了简单梳理与探究,不足之处大家多指点与批评。

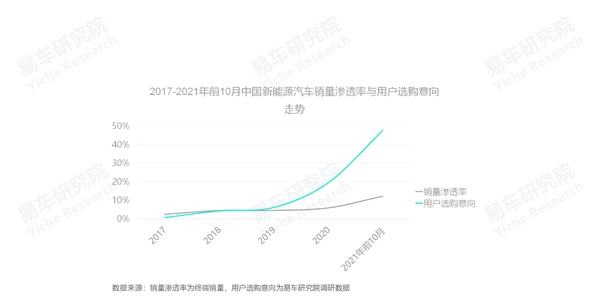

2021年新能源汽车的选购意向逼近50%,理论上,中国新能源车市将迎来高速普及期

截至2021年,中国新能源汽车的发展,大体经历了怀疑、好奇与尝试三大阶段:2018年之前,新能源车市高度依靠政策,多数车型续航不到200公里,但连微型轿车都敢定价15万元以上,选购意向低于销量渗透率,属于用户怀疑阶段;2018-2019年,多数车企强化新能源战略,加大试水力度,多数车型续航超过300公里,基础设施建设被重视,选购意向反超销量渗透率,迎来用户好奇期;2020-2021年,车企纷纷将新能源提升至顶层战略,多数车型续航超过400公里,定价接近或优于燃油车,充电桩等加速建设,选购意向快速崛起,涌现出宏光MINI EV、Model 3/Y、理想ONE、秦/宋DM-i等多款上量车,进入用户尝试期;

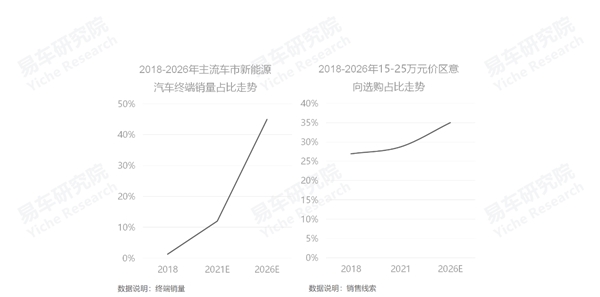

2021年,新能源选购意向逼近50%,实际销量出现爆发式增长,全年升至300万辆大关。如新能源选购意向持续增加与释放,未来四五年(2022-2026年)中国车市将迎来新能源的高速普及期,不排除年销量超过1000万辆的可能。

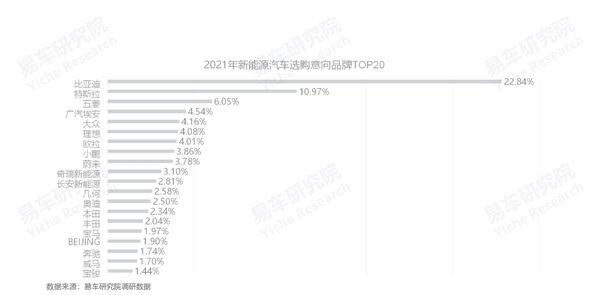

比亚迪领衔2021新能源选购意向品牌排行,海外品牌危机四伏

易车研究院调研数据显示,在2021年新能源汽车用户的选购意向品牌中,比亚迪以22.84%的高占比,位居榜首,即超过1/5的潜在新能源用户,有选购比亚迪的意愿。部分解释了比亚迪2021年销量高歌猛进的原因,也部分说明兼顾EV与PHEV两大新能源路线的重要性;

除特斯拉、大众,2021年新能源汽车选购意向TOP10都是中国品牌,奥迪、奔驰、宝马、本田、丰田的排行都相对靠后,现代、起亚、别克等多数海外品牌都在TOP20之外,与燃油车的销量排行相去甚远;

在燃油车市场正节节败退的海外品牌,一旦与中国新能源机遇失之交臂,结果可想而知。

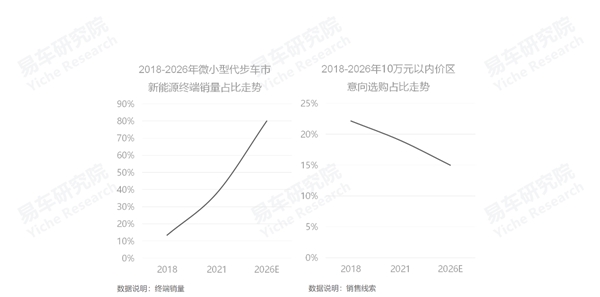

微型轿车推动5万元以内价区进入新能源时代

最先响应新能源号召的是微(小)型轿车,但2018年之前的微(小)型电动车可不便宜,2014款北汽EV150科技版指导价23.08万元、2015款知豆D1舒适型指导价15.88万元、2016款众泰E200指导价18.18万元……当时多数家庭望而却步,之后随着电池等成本大幅降低,微型电动车售价断崖式下滑,2020款宏光MINI EV与2021款长安E-star的主力售价挺进5万元以内价区,并快速上量,推动该价区进入新能源时代;

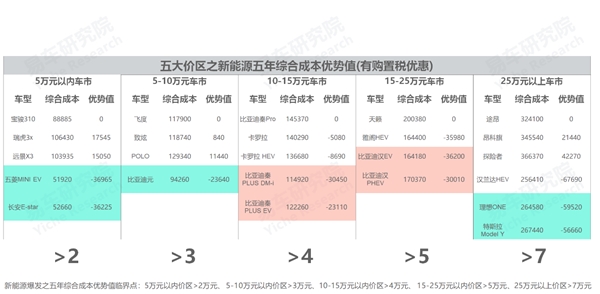

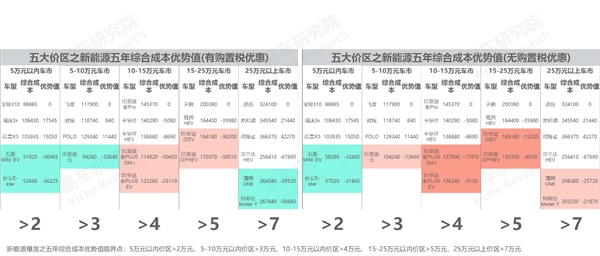

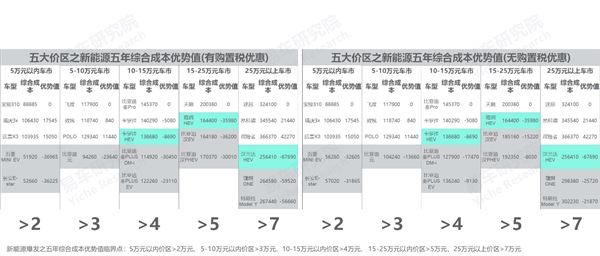

5万元以内价区的用户对能耗比较敏感,甚至非常敏感,电动化将大幅缓解用户的敏感度,且对比宝骏310、瑞虎3X、远景X3等的同价位燃油车型,宏光MINI EV、长安E-Star等电动车的五年综合成本优势超过三四万元,甚至四五万元,非常实惠,完全可抵消电动车续航短、掉电等影响。

5-10万元价区的新能源车市尚处含苞欲放状态,期待爆款产品

截至2021年底,多数小型轿车与小型SUV的燃油版售价集中5-10万元,但多数同级别新能源售价集中8-14万元,几乎没什么优势,再加续航短、掉电等冲击,自然难以上量。2021年前10月,小型轿车与小型SUV的新能源销量占比都不及10%,车型TOP10,鲜有新能源身影;

随着越来越多大城市用户涌入“代步车”市场与小姐姐涌入车市,理论上,高于宏光mini ev的5-10万元价区新能源车市的发展潜力非常大;

目前,5-10万元价区新能源车市尚处酝酿期,2021下半年,元Pro、海豚、好猫、哪吒V等新产品纷纷呈现上量走势,未来一旦出现款具有续航超400公里、品质相对突出、主力售价杀入8万元以内等诸多卖点的新能源,极有可能成为5-10万元价区的颠覆性产品,助推代步车市场发展。

2022-2026年,10万元以内车市加速进入代步车时代,助力电动车发展,新能源占比有望升至80%,销量有望超过260万辆

过去十年,中国车市10万元以内价区以首购为主,不利于代步型新能源产品发展,未来十年,该细分车市将全面进入增购主导的新时代,即代步车时代;

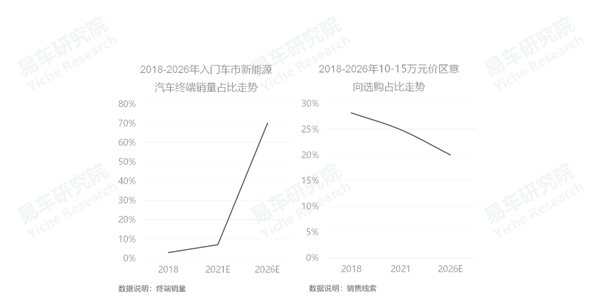

电动车是代步车的理想选择,2018-2021年电动车占微小型终端销量比例由13.42%逼近40%,2026年有望升至80%,销量有望超过260万辆;

2022-2026年,继微型轿车之后,小型轿车、小型SUV将成为中国新能源车市的新蓝海,为吉利smart、长城mini等诸多新玩家,提供更大舞台。

继smart、mini宣布全面电动化后,建议丰田、本田、大众、吉利等加速小型轿车、小型SUV电动化,全面转战代步车市场

类似微型轿车,中国10万元以内车市整体性由首购主导向增购主导转型,也会很快。2022-2023年,一旦小型轿车、小型SUV车市,出现类似宏光mini ev的现象级产品,5-10万元价区的两大核心细分车市,可能会瞬间电气化,导致飞度、POLO、致炫、远景X3等燃油车销量突然下滑;

目前,在中国车市除了越来越盛行“积分车”套路,多数车企并没有完整的代步车战略,届时应对小型轿车、小型SUV的突然加速电气化,一定会非常被动。诸如吉利、丰田,在小型轿车、小型SUV领域仍旧布局了一大堆燃油车,且贡献了不少销量,但仍旧没有快速向电气化切换的明确方向与坚定举措,类似过一天算一天,今朝有酒今朝醉。届时酒没了,销量没了,看你们怎么装逼!

建议丰田、本田、大众、吉利等利益相关车企,全面、果断推进10万元以下车型的电气化进程,务必要抓住代步车新机遇。

10-15万元之入门私家车市场,新能源趋势部分显现

长期以来,10-15万元的入门私家车市场,是最难被新能源化的,因为该细分车市的用户最会过日子,不见兔子不撒鹰,再加轩逸、朗逸、探歌、ix35等燃油车,长期处于大规模降价促销状态,以及多数新能源售价高于15万元,新能源的综合成本优势难以看齐同级别燃油车;

最难攻破,不等于不能被攻破。以合资紧凑型轿车和中国品牌紧凑型SUV为主的10-15万元价区,是中国车市最大的细分车市,一旦攻破,将上演先入咸阳为王的剧目;

问题在怎么攻破,理论上没有捷径,只能硬碰硬,即该细分车市的用户最会过日子,车企提供的新能源汽车,只能实实在在满足他们更适合过日子的诉求;

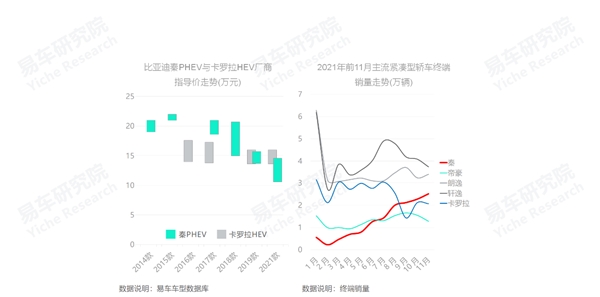

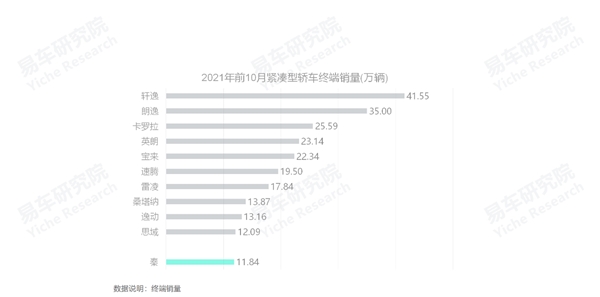

难是难了点,但比亚迪等少数车企一直在“死磕”:2017款比亚迪秦PHEV的主力价区高达20万上下,五年综合成本大幅高于朗逸、轩逸,根本不走量;2018款秦PHEV降至17万元,也没优势,也不走量;2019款降至15万元,加上省下的两三万元油钱,综合成本勉强看齐朗逸、轩逸,但比亚迪品牌力远不如大众、日产,还是不走量;事不过三!王总拍案而起,2021款降至12万元左右,五年综合成本优势值瞬间优于同级别燃油车两三万元,终于接近了爆发临界点,推动秦家族销量快速崛起,截至2021年11月,秦家族销量已超越帝豪、卡罗拉,直逼轩逸与朗逸;

2022-2023年,考虑到购置税优惠政策取消等,紧凑型轿车PHEV的主力价区务必要下探至11万元,紧凑型SUV PHEV下探至14万元,把五年综合成本优势至保持在4万元以上水平,10-15万元车市有可能全面开启新能源进程。理论上,秦PHEV、宋PHEV的主力价区还有进一步下探空间。

从政策强推到争先选购,10-15万元入门网约车率先普及新能源

长期以来,新能源汽车推广,主要集中出租车、网约车市场,且以政策强推为主,司机多有不满。2021年最大变化是,广大网约车司机发自内心争先恐后选购新能源汽车,尤其是快车、拼车集中的10-15万元价区,“提不到车”成为比亚迪等相关车企被投诉的重点,真是万万没想到;

究其原因,特别简单粗暴,就是以比亚迪DM-i为代表的新一代技术,给广大网约车司机带来了实实在在的收益。相对卡罗拉燃油车等同级别车型,2021款比亚迪秦PHEV与EV的五年综合成本优势值,能达到15万元上下,相对卡罗拉HEV,也能达到10万元上下,省下来的钱,都是实实在在的利润,差不多五年能多挣一辆车!

在入门网约车市场,轩逸、朗逸等燃油车日后想对抗同级别新能源车型,只能免费送车;

2022-2026年,10-15万元价区将迎来新能源爆发期,新能源占比有望升至70%,销量有望超过300万辆

随着90后等青年用户的不断减少与加速涌入二手车市场,2018年至2021年,入门私家车集中的10-15万元价区的关注、线索、销量等的占比,都呈现大幅下滑走势,其中意向选购占比,已由2018年28.15%下滑至2021年24.88%,预判2026年将进一步下滑至20%;

入门车市的内部结构演变剧烈,首购占比由2014年86.42%下滑至2020年58.86%,2026年有可能跌破40%,随之增加的增换购用户,会更注重节能性与代步性,助力入门私家车新能源化。再加入门网约车全面切换至新能源车型,预判2026年入门车市的新能源占比有望升至70%,销量有望超过300万辆。

建议大众等合资紧凑型轿车,哈弗等中国品牌紧凑型SUV,加速电气化进程

近十年,朗逸、宝来、速腾等燃油紧凑型轿车,助力大众称雄中国车市,H6、M6、F7等燃油紧凑型SUV,助力长城称雄SUV车市;

2021年,通过比亚迪的积极试水,发现合资紧凑型轿车与中国品牌紧凑型SUV集中的10-15万元价区,越发接近新能源爆发的临界点,2022-2023年,一旦该价区新能源车型的五年综合成本优势再扩大一两万元,或能完全抵消购置税优惠取消的冲击,基本预判10-15万元价区的消费潮流,将快速向新能源切换,将对仍以燃油车绝对主导的大众、哈弗等传统利益集团,形成致命冲击;

2022年,大众重中之重的,并非强推ID系列,而是争分夺秒实现朗逸、速腾、高尔夫、宝来、探歌、途岳等入门燃油轿车的电气化(含HEV);

2022年,长城重中之重的,并非强推坦克、轿车(暂未定名)等新品牌,而是争分夺秒实现哈弗H6、哈弗M6等入门燃油SUV的电气化(含HEV)。

15-25万元之主流私家车市场,节能化、新能源化尚处酝酿期

在10万元以内的代步车市场与10-15万元的入门私家车市场,新能源车型相对传统燃油车的五年综合成本优势值,如有三四万元、四五万元,会有较强吸引力。但在15-25万元主流家用车市场,想促成新能源爆发,五年综合成本优势值需要五六万元,目前仅有三万元多,该细分车市的新能源趋势,尚处酝酿期;

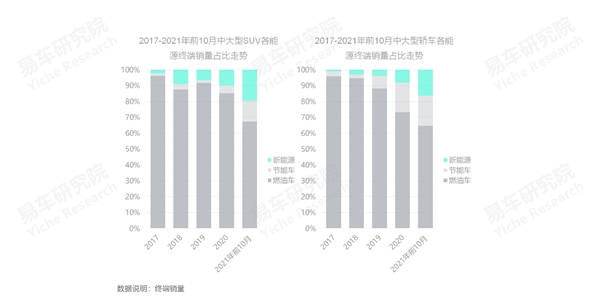

2017-2021年前10月,15-25万元主力细分车市中型轿车与中型SUV的节能车与新能源的销量占比,携手持续小幅提升,其中新能源占比到了10%左右。未来,15-25万元价区的新能源售价如能介于传统燃油车与节能车(HEV)之间,将引爆新能源消费热潮。

15-25万元之高端网约车市场,率先进入节能化、新能源化时代

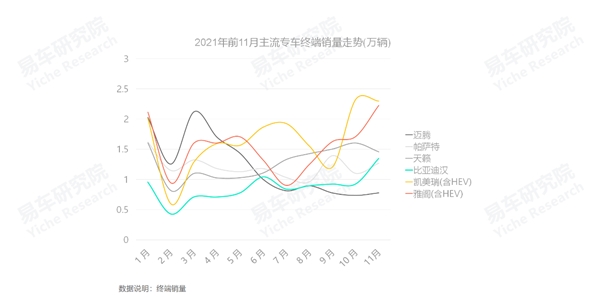

虽然比亚迪汉新能源相对燃油车的5年综合成本优势值仅有3万元,在主流私家车市场尚不具备足够强大的爆发力,但在专车等高端网约车市场,比亚迪汉的5年综合成本优势值能扩大至20万元上下,进入2021年,比亚迪汉成为深圳、武汉、成都、西安、郑州等各大城市新增专车的首选。2022年汉大PHEV等新车再助一臂之力,估计新能源就能与HEV形成分庭抗礼之势,共同稀释天籁、迈腾、帕萨特等传统燃油车的专车份额;

2021年专车新能源化仅是小试牛刀,2022-2023年将全面开花。专车新能源化是推动15-25万元主流车市新能源化的首战,起到分担成本等关键作用,助力新能源车型在15-25万元价区的综合成本优势值扩大至五六万,开启该细分车市的新能源消费浪潮。

2022-2026年,15-25万元将迎来节能车与新能源的比翼双飞,新能源占比有望升至45%,销量有望逼近350万辆

近两三年,随着中国车市加速中年化与增换购占比持续提升,适合换购的15-25万元价区的重要性进一步凸显,选购意向由2018年26.90%升至2021年28.71%,预判2026年有望升至35%;

15-25万元价区的核心细分车市为中型轿车与中型SUV,两大细分车市属于“黄金换购区”,助推节能车与新能源车发展,其中新能源销量占比由2018年1.27%升至2021年12%,预判2026年有望达到45%,销量有望逼近350万辆。

建议广大车企,以新能源为契机,聚焦中产车市,全面角逐15-25万元价区

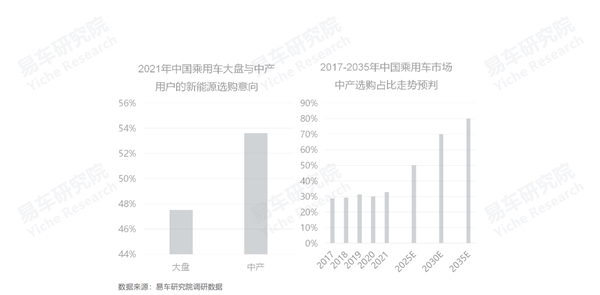

2021年,中国车市的中产用户占比已突破32%,随着共同富裕理念的提出与政策的落实,接下来中产车市会持续壮大,预判2025年占比有望升至50%,2030年有望升至70%,2035年有望升至80%,其中15-25万元价区将成为中产车市的主战场;

对比燃油车,中产用户选购新能源的意愿更强,2021年高达53.61%,即超过一半的年收入15-50万元的中产家庭,愿意选购新能源汽车。

25万元以上价区之高端入门车市,出现“现象级”新能源产品

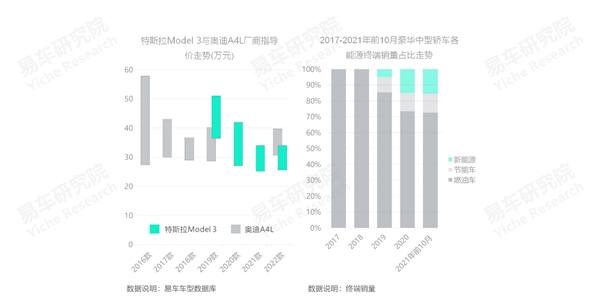

2019年底国产至今,特斯拉Model 3的核心价区由40多万元,大幅下滑至30万元上下,整整下滑了10多万元,同期,竞品奥迪A4L的核心价区“悠然自得”于30-40万元价区,使得Model 3相对于竞品的五年综合成本优势值高达7万元以上水平,瞬间点燃了豪华中型轿车的新能源进程。截至2021年底,特斯拉Model 3的市场销量,毫不逊色于ABB同级别车型,并以一己之力,推动豪华中型轿车市场的新能源化进程。如不是分担出口任务,Model 3的实际国内表现会更好;

2022-2023年,奥迪、奔驰、宝马不得不加速奥迪A4L、奔驰C级、宝马3系向新能源转型,至于宝马3系EV等油改电车型,能否有效反击Model 3等,只有拉出来走几步才知道,另外,大家也别忽视了蔚来ET5等新车。

25万元以上之高端主流车市,节能车潜力大,新能源积极试水

汉兰达之所以能成为25万元以上高端主流车市的标杆车型之一,长期处于加价状态,主要取决于显著的综合成本优势值。2021年汉兰达投放HEV车型,进一步强化优势,联手陆放,有望加速高端车市节能化进程。新能源车型的高端化突围,更多希望会被寄托于大PHEV身上;

理想one、Model Y等新能源车型,虽然在综合成本优势并不比汉兰达等节能车显著的前提下,之所以能取得不错的试水成绩,主要突出了节能之外的科技、智能、人性化等衍生卖点。因为在中大型轿车、中大型SUV主导的25万元以上高端主流车市,用户的能耗敏感值普遍在30%以内,即不太敏感状态,但对科技、智能、舒适等附加值,有强烈消费诉求。

2022-2026年,25万元以上车市的节能车与新能源将渐入佳境,新能源占比有望升至30%,销量有望逼近200万辆

25万元以上的高端车市以增购为主,属于典型的价值型消费,正成为中国车市消费升级的主要受益车市之一,选购意向由2018年22.80%升至2021年27.43%,2026年有望大幅升至30%;

基于显著的综合成本优势与独特卖点,基本预判,2022-2026年,25万元以上车市的节能车与新能源将渐入佳境,其中新能源占比继2018年不足5%升至2021年14%后,2026年有望升至30%,销量有望逼近200万辆。

基于大PHEV、综合成本优势等,比亚迪会加速高端化,“蔚小理”会迎来第二春,ABB会遭遇至暗时刻

理想ONE等已凭借显著的综合成本优势,在海外高端品牌的夹缝中,杀出了一条血路。目前正到处挖人,摆脱单一的增程路线;

2022年起,基于大PHEV路线,会有更多中国品牌向高端车市发起冲锋,其中比亚迪将成为中国品牌高端化的新领军车企。目前,宝马、大众等海外品牌高端PHEV的纯电续航仍在100公里以内,将被比亚迪等中国品牌碾压;

奔驰、宝马、奥迪的新能源路线,仍以纯电、高价为主,缺乏直接切换既得利益燃油车的勇气。2021-2026年,在奥迪、奔驰、宝马冲击百万辆的征程中,一旦无法成功实现向新能源转型,可能会突然掉链子。也就说,新能源将重塑中国高端车市的竞争格局,在新能源领域乏善可陈的ABB,将遭遇至暗时刻。

在多项优惠政策的保驾护航下,各大细分车市已经或即将迎来新能源汽车的黄金发展期

5万元以内价区,新能源相对燃油车的五年综合成本优势如超过2万元,将进入新能源主导时代,目前已超过3万,该车市已被新能源绝对主导;

5-10万元价区,新能源优势值如超过3万元,将进入新能源主导时代,目前接近3万元,新能源趋势含苞欲放;

10-15万元价区,新能源优势值如超过4万元,将进入新能源主导时代,目前达到两三万元,新能源趋势部分显现;

15-25万元价区,新能源优势值如超过5万元,将进入新能源主导时代,目前超过3万元,新能源尚处酝酿期;

25万元以上价区,新能源优势值如超过7万元,将进入新能源主导时代,目前超过6万元,新能源渐入佳境。

理想状态,2022-2026年,代步、入门、主流、高端四大车市的新能源将全面开花,中国新能源销量有望突破1000万辆

2022-2026年,10万元以内价区进入“代步车”时代,助力电动车发展,新能源占比有望升至80%,销量有望超过260万辆;

2022-2026年,10-15万元价区将迎来新能源爆发期,新能源占比有望升至70%,销量有望超过300万辆;

2022-2026年,15-25万元将迎来节能车与新能源爆发期,新能源占比有望升至45%,销量有望逼近350万辆;

2022-2026年,25万元以上将迎来节能车与新能源爆发期,新能源占比有望升至30%,销量有望逼近200万辆;

260+300+350+200>1000,2022-2026年,代步、入门、主流、高端四大车市的新能源将全面开花,中国新能源销量有望突破1000万辆;

2022年底,购置税优惠政策如顺利到期,将对中国新能源车市造成短暂剧烈冲击,但不会阻挡新能源的强劲发展势头,只会让强者恒强。

警惕新能源暴增势头昙花一现,2022年新能源车企应争分夺秒控制成本、降低售价,与购置税优惠政策的取消节点“赛跑”

2020-2021年,中国新能源乘用车销量由100万辆暴增至300万辆,风光无限好,按此简单推导,2025或2026年实现1000万辆顺理成章的;

2021年的好成绩,一方面取决于比亚迪、五菱、特斯拉等车企的自身努力,通过大规模降价等促成新能源爆发,另一方面,购置税优惠政策等功不可没。如没有购置税优惠政策,2021年,除5万元以内,其余细分车市都无法有效达到或接近新能源爆发式增长的临界点;

中国新能源车市的1000万辆憧憬,与多年维持在100万辆的过去销量,仅有一步之遥,取决于能否有效跨过购置税优惠取消这道坎;

时间不等人,2022年广大新能源车企应争分夺秒控制成本、降低售价,谁能跑赢购置税优惠政策的取消节点,谁能笑到最后;

对比燃油车,新能源如没有实实在在的综合成本优势,所有的科技、智能、节能、环保、舒适、操控等卖点,都是空中楼阁!

2022-2026年,车企应将HEV等节能车战略上升至新能源战略的配套工程,时刻警惕新能源革命的胜利果实被他人窃取

2021年,即便新能源汽车依旧能享受购置税优惠,但在15-25万元主流车市与25万元以上的高端车市,相对传统燃油车,雅阁HEV、汉兰达HEV等节能车的综合成本优势值,并不亚于新能源,甚至占优。一旦购置税优惠政策顺利取消,且2022年新能源企业在成本控制、降低售价等领域毫无建树,不仅在15-25万元主流车市与25万元以上的高端车市,节能车会全面占优,而且会将优势进一步渗透至10-15万元的入门车市;

节能车与新能源,尤其是与PHEV,存在很大的可替代性,且随着节能车越来越普及,成本控制能力越来越突出,以及丰田、本田等加大推广力度,一旦新能源车型无法跨越购置税优惠政策取消这道坎,节能车将成为最大受益者;

车企要兼顾HEV,供应商也是。1000万辆与100万辆仅有一步之遥,却是产业链的一场噩梦,一旦宁德时代、蜂巢等预判有误,可能万劫不复。

2021年,新能源选购意向逼近50%,当年实际销量出现爆发式增长,全年升至300万辆大关。如新能源选购意向持续增加与释放,未来四五年(2022-2026年)中国车市将迎来新能源的高速普及期。

理想状态,2022-2026年,代步、入门、主流、高端四大车市的新能源将全面开花,预计分别为新能源车市贡献260万辆、300万辆、350万辆、200万辆,合计超过1000万辆。

2021年的好成绩,一方面取决于比亚迪、五菱、特斯拉等车企的自身努力,通过大规模降价等促成新能源爆发,另一方面,购置税优惠政策等功不可没。如没有购置税优惠政策,2021年,除5万元以内,其余细分车市都无法有效达到或接近新能源爆发式增长的临界点。中国新能源车市的1000万辆憧憬,与多年维持在100万辆的过去销量,仅有一步之遥,取决于能否有效跨过购置税优惠取消这道坎。

2021年,即便新能源汽车依旧享受购置税优惠,但在15-25万元主流车市与25万元以上的高端车市,相对传统燃油车,雅阁HEV、汉兰达HEV等节能车的综合成本优势值,并不亚于新能源,甚至占优。一旦购置税优惠政策顺利取消,且2022年新能源企业在成本控制、降低售价等领域毫无建树,越来越具有可替代性的节能车,将成为最大受益者。

在2021年新能源汽车用户的选购意向品牌中,比亚迪以22.84%的高占比,位居榜首,在燃油车市场正节节败退的海外品牌,一旦与中国新能源机遇失之交臂,结果可想而知。

易车研究院定位车市“非商业智库”,坚守独立、客观、建设性原则。报告观点仅为一家之言,不足之处大家多指点与批评,有朋自远方不亦乐乎。