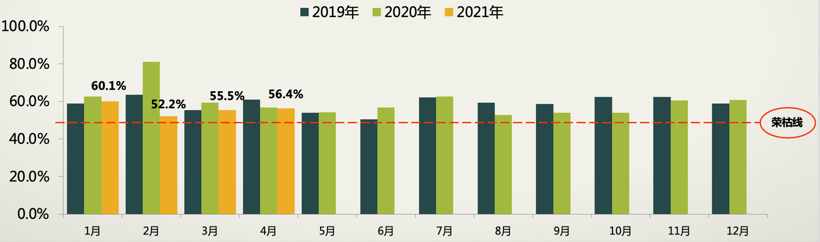

作为汽车市场需求的“晴雨表”,经销商库存预警指数的高低反映着中国汽车市场的流通状况,库存预警指数越高意味着市场的需求越低,库存压力越大,经营压力和风险越大。

4月30日,中国汽车流通协会(以下简称:流通协会)发布最新一期“中国汽车经销商库存预警指数调查”VIA显示,2021年4月汽车经销商库存预警指数为56.4%,较上月上涨0.9个百分点,对比去年微降0.4个百分点,库存预警指数位于荣枯线之上,汽车市场处在不景气区间。

2019-2021年中国汽车经销商库存预警指数图(图片来源:流通协会)

流通协会认为,4月库存预警指数上升,主要是市场需求不足,销量下滑导致。“4月份是传统的市场淡季,受清明的民俗影响,购车需求不旺,另外4月份也是农忙时节,进店量和成交率较3月均有回落。”流通协会售后服务分会主任邱凯表示,4月上海国际车展开幕,大批新车首发上市,加之五一多地举办地方车展,消费者持币待购氛围浓重。

从分指数情况看,4月季度初,经销商提车压力不大,尽管需求和销量有所回落,但经销商通过控制进货量,使得库存水平有所下降,经营状况略有改善;与此同时,市场需求指数、平均日销量指数环比下降,从业人员指数、经营状况指数环比上升。

4月库存预警分品牌类型指数(图片来源:流通协会)

从分品牌类型指数看,4月自主品牌和主流合资品牌指数为64.9%和58.1%呈现环比上升,主要因为农忙时节,对农村消费者购车影响较大,自主品牌销量降低库存加大;而进口&豪华品牌指数为53.1%,则环比微降,主要因为豪华品牌销量快速增长,从而库存指数较稳健,经销商现金流和净利润较为健康。

5月份消费需求将持续回升

从最新一期的“汽车消费指数”来看,4月份汽车消费指数为74.4,协会预计5月汽车销量继续回升,市场表现平稳。一方面,从市场环境来看,随着天气回暖以及五一假期,消费者外出活动增加,叠加多地举行车展活动会进一步带动集客增长,促进区域汽车消费。“我们预计5月份的整体销量会比4月份有一个比较大幅的上升。”邱凯表示。

汽车消费指数趋势图(图片来源:流通协会)

另一方面,从政策端来看,日前,商务部、发改委等六个部门联合举办2021年全国消费促进月活动,持续释放增长潜力。五一小长假或将引起购车潮,预计市场需求和销量将有所提升。

车企方面,4月上海车展期间星途LX凡尔赛版、WEY摩卡、哈弗赤兔、全新东风标致4008/5008、哪吒U Pro、威马 W6、等多款新车上市,或将促进5月车市销量增长。

据流通协会调查结果显示,认为下月经营状况“不好”的经销商比例为12.5%;认为经营状况“一般”的比例为64.1%;认为经营状况“好”的比例为23.4%。总体来看,经销商认为5月经营状况良好。

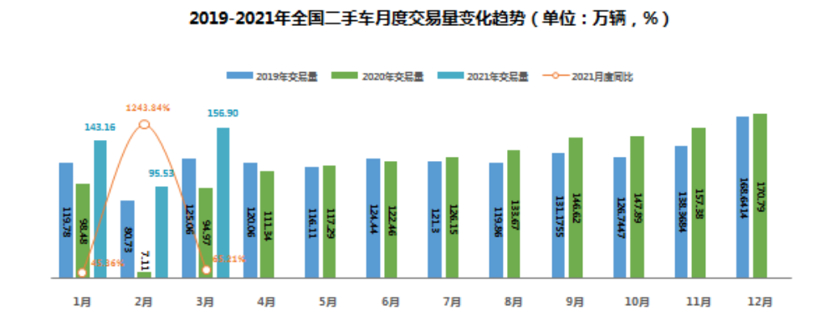

二手车成经销商新增长点

近几年来,众多汽车经销商集团均开始重视起二手车业务,这主要是因为随着二手车行业相关税收政策的出台、行业环境的成熟、解禁限迁政策的落实,二手车业务得到飞速发展。据流通协会数据显示,去年全国共交易二手车1434.1万辆,同比下降3.9%,交易金额为8888.4亿元,同比下降5%。今年3月,全国二手车市场交易量156.90万辆,交易量环比增长64.24%,交易金额为958.82亿元。

据多家经销商2020年财报数据显示,二手车已成为众多经销商的核心增长点。例如,去年永达汽车二手车交易量为5.23万,同比增长26.6%,二手车毛利为1.75亿元,同比增长27.3%。可以看到,二手车交易正成为经销商继售后维保服务外的又一利润支撑点。

流通协会表示,二手车市场发生质变的条件已经基本具备,质变的起点就在2021年。面对未来中国车市的运转,流通协会副会长肖政三指出,中国汽车市场的可持续发展的解决方案应该是在二手车上面,二手车不去交换,不把指标腾出来,就没有汽车产品的消费升级,同时也没有激发大家购买新产品新车的积极性。

图片来源:中国汽车流通协会

据流通协会发布最新一期“中国二手车经理人指数”(UCMI)显示,4月份二手车经理人指数为50.5%,处于荣枯线以上,二手车市场处在景气区间。

今年第一季度,二手车交易量为395.59万辆,较去年同期增长97.24%,强增长主要因为去年同期全国二手车交易量仅有200万辆,是近五年历史同期的最低点。参考19年二手车交易数据,一季度二手车交易量较19年同期增长了21.5%。

图片来源:中国汽车流通协会

接受调查的二手车经理人对2021年5月份的二手车市场预测较为乐观,信心指数为54.4%,处于荣枯线以上,二手车市场景气度继续提升。

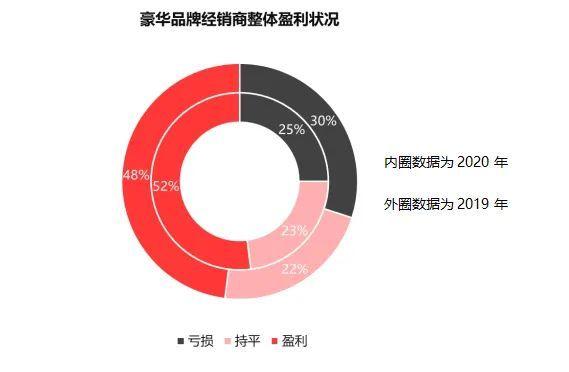

豪华品牌成“香饽饽”

除二手车业快速增长务外,盈利能力较强的豪华品牌也被众多经销商青睐。正如《2020年汽车经销商运营状况报告》所显示,豪华品牌成拉升经销商盈利的关键所在,品牌经销商盈利占比排名中,前五位由高到低分别为雷克萨斯(88%盈利)、奔驰(80%盈利)、宝马(71%盈利)、红旗(55%盈利)和林肯(53%盈利)。

据盖世汽车了解,一二线城市高端化明显,豪华品牌已成为经销商竞相投资的重点。而且在高增长刺激下,厂家也在渠道扩张上继续发力。

图片来源:人和岛

《2020-2021年度中国汽车流通渠道发展报告》显示,2020年,全国累计新增渠道网络2181家,其中新增网络主要来自于豪华品牌、合资品牌以及新能源品牌。

相比自主品牌及合资品牌市场表现,豪华品牌可谓是风景独好。日前,中汽中心终端零售数据显示,今年高端品牌Q1终端销量排名中,奔驰、宝马、奥迪分别位居前三甲,且大幅超越其它高端品牌。其中,奔驰Q1销量为22.25万辆,宝马Q1销量为22.18万辆,奥迪Q1销量为19.7万辆。值得肯定的是,国内高端品牌中红旗和蔚来均榜上有名。数据显示,红旗Q1终端销量为5.4万辆,蔚来Q1终端销量达1.98万辆。

当然,高销量带动高盈利。近两年红旗、林肯的销量快速攀升,其变化直接反带动经销商盈利快速增长。

不过,在厂家新一轮的激进布网策略下,经销商也面临着更多的经营风险。相比之下,小众豪华品牌经销商亏损比例较高,主要缘于销量的大幅下滑,保有量低,售后业务毛利难以覆盖高额的成本支出。捷豹路虎、进口大众、英菲尼迪、讴歌亏损经销商比例高达半数以上,如果厂商和经销商盲目进行渠道建设,恐怕“欠薪门”、“收购门”等现象将重演。

“随着消费者置换升级的需求,我们也能明显感觉到豪华经销商,包括一些进店、集客市场活跃度明显好于合资和自主品牌的经销商。”邱凯表示,随着消费需求的提升,豪华车市场的需求还是能够相应的支撑豪华车市场的销量。